Servicios Personalizados

Articulo

Escritos Contables y de Administración

versión On-line ISSN 1853-2055

Escr. contab. adm. v.1 n.1 Bahía Blanca 2010

Proyección de Estados Financieros sin Cuentas de Cuadre (Plugs)

Forecasting Financial Statements without Plugs

Ignacio Vélez-Parejaa

a Universidad Tecnológica de Bolívar, Cartagena, Colombia. E-mail: ivelez@unitecnologica.edu.co, nachovelez@gmail.com

Fecha de recepción: 27/05/2009

Fecha de aceptación: 22/03/2010

"La primera ley de la termodinámica es en esencia el principio de la conservación de la energía de los sistemas termodinámicos. [...] La variación de la energía de un sistema, durante un proceso de transformación, es igual a la cantidad de energía que el sistema recibe de su entorno."

Primera Ley de la Termodinámica Thermodynamics, Enrico Fermi

Resumen

Los libros de textos típicos en finanzas corporativas y sobre proyecciones y presupuesto recomiendan el "cuadre" de los estados financieros con lo que se conoce como cuentas de cuadre (en inglés, plug). Una cuenta de cuadre es una fórmula para cuadrar el balance usando diferencias de una manera tal que la ecuación contable se mantenga. Esto es sencillo de hacer, sin embargo, implicaría el riesgo de que ciertas cuentas dieran cálculos erróneos, a pesar de que el "cuadre" indicara que todo está correcto porque el balance cuadra.

En este trabajo, explicamos cómo funciona una cuenta de cuadre (plug) y cuáles son sus desventajas. Presentamos un ejemplo útil para construir estados financieros consistentes, en que se muestra cómo relacionar diversas celdas en la hoja de cálculo.

A partir de ello demostramos que podemos construir estados financieros sin usar cuentas de cuadre.

Palabras clave: Proyecciones de estados financieros; Cuentas de cuadre ("plugs"); Planeamiento y control; Problema del descuadre del balance

Abstract

Typical textbooks on corporate finance and forecasting and budgeting recommend "closing" and matching the financial statements using what is known as a plug. A plug is a formula to match the Balance Sheet using differences in such a way that the accounting equation holds. This is a very simple way to do it but it involves the risk of miscalculation in certain accounts, even if the "matching" indicates that everything is correct because the balance matches.

In this paper, we explain how a plug works and what its disadvantages are. We also present a useful example for building consistent financial statements, which illustrates how to link cells in a spreadsheet.

By means of this example we show that it is possible to build financial statements without plugs.

Keywords: Forecasting financial statements; Plugs; Planning and control; Unbalancing problem

JEL: G3

Introducción

¿Por qué es necesario trabajar con estados financieros proyectados? La proyección de estados financieros es condición obligatoria para la gerencia dado que puede proporcionarle información valiosa para prever el funcionamiento futuro de la firma. La importancia de hacer el análisis anticipado a largo plazo consiste en la capacidad de desarrollar las estrategias necesarias para resolver los desafíos que se presentarán en el futuro. Para la mayoría de las firmas, esto es, las firmas no transadas en bolsa, es vital contar con un modelo financiero que permita a la gerencia el control de la creación del valor. Precisamente, construir flujos de caja a partir de los estados financieros y disponer de una valoración permanente de la firma permite su administración basada en el valor. En este sentido, proponemos construir tres estados financieros: El Balance General, el Estado de Resultados y el Flujo de Tesorería sin cuentas de cuadre y sin circularidad.

Por lo que, un modelo financiero consistente es muy útil para examinar por adelantado una decisión y para anticipar su efecto económico. Para hacer esto podemos utilizar el análisis de sensibilidad, el análisis de escenarios y la simulación (simulación de Monte Carlo, SMC).

Los modelos financieros son herramientas multipropósito y pueden ser utilizados:

- Cuando se planea obtener los fondos para una firma nueva o un nuevo proyecto en una empresa en marcha.

- Cuando se necesita definir su valor con el propósito de vender o fusionar la firma.

- Cuando se desea emitir bonos o se busca una financiación privada.

Luca Pacioli, un monje del Renacimiento propuso el método de la partida doble en contabilidad. Es una idea esencial de la contabilidad actual. Este procedimiento presenta ventajas múltiples. Sin embargo, una de las más importantes es que los errores aritméticos o de modelaje son fácilmente identificables. La razón es simple: la cantidad total de débitos debe igualar la cantidad total de créditos. Si ésta no es la situación, hay algo fundamentalmente mal.

Al proyectar estados financieros, un problema importante es el cuadre del balance. Cuando faltan algunas cuentas o hay un error, el método de la partida doble advierte al que construye el modelo que hay un error y que el Balance General no cuadra. Los libros de texto típicos de finanzas corporativas y de presupuesto recomiendan el "cuadre" de los estados financieros con lo que se conoce como cuentas de cuadre (en inglés, plug). Una cuenta de cuadre es una fórmula para cuadrar el balance usando diferencias entre algunas cuentas de manera tal que la ecuación contable se mantenga. Es decir

"...una cuenta de cuadre (plug) es una partida del Balance General que garantiza que los Activos = Pasivos [totales] + Patrimonio. La cuenta de cuadre es generalmente un elemento de la financiación tales como efectivo, deuda o patrimonio. [...] La cuenta de cuadre no es un número. Es una ecuación, por ejemplo,

- Efectivo = Pasivos totales [+Patrimonio] - Activos corrientes diferentes de efectivo - activos fijos netos

- Deuda = Activos totales - Pasivos corrientes - Patrimonio

- Patrimonio = Activos totales - pasivos corrientes - Deuda" (Benninga, 2007, diapositiva 3)"

Esto es una manera muy fácil de hacerlo pero conlleva algunos riesgos. Los riesgos son que ciertos números en los estados financieros podrían estar errados y el "cuadre" indicaría que todo está correcto porque el balance cuadra.

En este trabajo mostramos cómo construir los estados financieros sin cuentas de cuadre y sin circularidad. Organizamos la tarea en cuatro secciones acompañadas de dos apéndices. En la Sección Uno presentamos un comentario general sobre la proyección de los estados financieros (EEFF). En la Sección Dos describimos algunos problemas con las cuentas de cuadre. En la Sección Tres presentamos un ejemplo, que trata de una firma nueva, pero los mismos principios se podrían utilizar para una empresa en marcha. En la Sección Cuatro concluimos. En el Apéndice A presentamos el modelo financiero completo en Excel con las fórmulas correspondientes (http://cashflow88.com/ap/ap-plug.pdf). En el Apéndice B (http://cashflow88.com/ap/ejemp_plug_esp_eng.xlsx) mostramos el ejemplo completo en una hoja de cálculo de Excel.

1. Comentario general sobre las proyecciones de los estados financieros

Cuando se trabaja en la proyección de los estados financieros (EEFF) se descubre que existen muchas simplificaciones, algunas de éstas excesivas. Estos métodos pudieron ser válidos hace muchos años, cuando la disponibilidad de recursos de cómputo era escasa. Por ejemplo, cuando se proyectan estados financieros el enfoque más común es proyectar las ventas y hacer lo que se conoce como Análisis Vertical: calcular el promedio de los índices resultantes de los estados financieros históricos y aplicarlo a las ventas proyectadas. éste no es el enfoque apropiado, aunque sea el más popular. Para que los estados financieros cumplan con la ecuación patrimonial, se recurre a cuentas de cuadre (plugs), y/o a la circularidad (iteraciones). Véase (Benninga, 2006, 2008, Brealey, Myers y Marcus, (1995, hay 4ª edición de 2004), Daves, Ehrhardt y Shrieves, 2004, Day, 2001, English, 2001, Gallaher y Andrew 2000, Higgins, 2001, Horngren, Sundem, Elliott y Philbrick 2005, Palepu, Healy y Bernard, 2008, Penman, (2001 hay 3ª ed. De 2007), Tjia, 2004, Ross, Westerfield y Jaffe, (1999, hay Van Horne 2001, Polimeni, Fabozzi y Adelberg, 1991), y en general muchos libros de textos sobre presupuesto y modelaje en hoja de cálculo). Kester (1987) presenta un algoritmo para un cálculo eficiente que soluciona el problema del cuadre de los estados financieros cuando hay descuadre. Calcula los déficits y/o los excesos de liquidez incluyendo los efectos simultáneos sobre impuestos sobre la renta y dividendos. El enfoque propuesto por Kester necesita iteraciones para solucionar la circularidad. En este sentido, Arnold y Eisemann (2007) proponen una solución para el problema de la circularidad al usar las cuentas de cuadre (plugs). Su solución consiste en la determinación del valor de la deuda del momento usando variables tales como Utilidad Operativa (EBIT), patrimonio, utilidades retenidas, impuestos, razón de pago de dividendos (payout ratio) y costo de la deuda. Sin embargo, utilizan cuentas de cuadre (plugs).

Por otra parte, una de las razones por las cuales se introduce la circularidad es que se trabaja generalmente en términos de años. En estos casos, reconocemos que los analistas desean reflejar qué sucede dentro del año en términos de pago de la deuda e inversión a corto plazo. Por lo tanto, la simplificación adoptada consiste generalmente en considerar la deuda y/o la inversión a corto plazo como un promedio entre el saldo inicial y el final, y con ese promedio se calcula el interés. Con el poder de las hojas de cálculo actuales podríamos incluso trabajar por períodos diarios si lo deseáramos.1 En realidad, los préstamos se pagan generalmente en forma mensual o trimestral. En estos casos, puede resultar más realista estimar algunos costos, por ejemplo, los pagos de interés, basados en el promedio anual de la deuda (promedio entre la deuda en el año t y la deuda en el año t+1) en lugar de usar el costo contractual de la deuda y el saldo de la deuda del final de año anterior. Sin embargo, esto es una de las causas de la circularidad. La mejor manera de evitar esta aproximación es hacer que la proyección financiera coincida con el período del cálculo del interés en la tabla de amortización de la deuda (véase Vélez-Pareja, 2009b).

Cuando Brealey y Myers, (2003, p. 854), discuten el tema de los "problemas ocultos en el diseño de modelos", dicen que el analista "podría desear distinguir entre préstamos a corto plazo y oportunidades para dar en préstamo los excedentes de liquidez, que hoy aparecen como una sola cifra en el capital de trabajo". Esta es una de las ventajas de nuestro modelo: distingue entre préstamos a corto plazo e inversiones de excedentes de liquidez y financiación a largo plazo. Los autores también señalan las fallas del modelo "conocido como el modelo de porcentaje de las ventas" porque "en realidad muchas variables no serán proporcionales al nivel de ventas proyectado". El modelo propuesto aquí toma en cuenta eso y sólo proyecta algunas variables como el modelo de porcentaje de las ventas, tales como comisiones de ventas, gastos de promoción y publicidad, nivel de caja disponible y políticas tales como cuentas por cobrar y niveles de inventario. En cualquier caso estos datos de entrada se pueden modificar de acuerdo con las necesidades del analista o de la firma.

Brealey y Myers (p. 855-856), se quejan de que en los modelos de planeación financiera "no hay finanzas". Nuestro modelo permite hacerle seguimiento a cualquiera de las razones financieras o flujos de caja. Más aún, el modelo integral y completo tal como se presenta aquí, permite a la gerencia hacerle seguimiento a lo que es más importante para el análisis financiero de una firma: la creación de valor.

1.1 Descripción detallada del flujo de tesorería

Necesitamos proyectar un estado financiero adicional: el Flujo de Tesorería (FT) que es similar al Estado de flujo de efectivo pero más detallado. Sin embargo el tiempo que consumimos en construirlo es muy provechoso para el análisis y el control financieros. El FT proporciona una herramienta muy potente para el gerente financiero o el tesorero de la firma. Con la aparición de recursos de cómputo de bajo costo resulta sencillo construir este estado financiero. La idea tradicional de trabajar sólo con el EdeR y el BG tenía sentido antes de que aparecieran en el mercado los computadores personales. Hoy es un recurso de fácil acceso incluso para las empresas pequeñas y medianas (PyMES).

Por conveniencia, hemos dividido el flujo de tesorería en varios módulos con sus respectivos saldos, de la siguiente forma:

| 1. Módulo 1: Operaciones de la firma |

| 1.1. Ingresos de caja operativos (cartera y similares) |

| 1.2 Egresos de de caja operativos (materias primas, mano de obra y remuneraciones en general, impuestos, gastos generales, gastos de venta, etc.) |

| 1.3 Saldo neto de tesorería antes de inversiones en activos |

| 2. Módulo 2: Inversiones en activos |

| 2.1 Compra inicial de activos |

| 2.2 Compra de activos en otros períodos |

| 2.3 Saldo neto de caja del módulo de inversión en activos fijos |

| 2.4 Saldo de tesorería después de inversión en activos fijos |

| 3. Módulo 3: Financiación externa |

| 3.1 Ingreso de préstamos |

| 3.2 Pago de préstamos |

| 3.3 Intereses pagados |

| 3.4 Saldo neto de la financiación |

| 4. Módulo 4: Transacciones con el accionista |

| 4.1 Patrimonio invertido |

| 4.2 Pago de dividendos |

| 4.3 Recompra de acciones o participaciones |

| 4.4 Saldo neto de caja de las transacciones con los dueños |

| 4.5 Saldo neto de tesorería después de transacciones con el accionista |

| 5. Módulo 5: Otras transacciones |

| 5.1 Venta de inversiones temporales |

| 5.2 Intereses recibidos |

| 5.3 Inversiones temporales |

| 5.4 Saldo neto de tesorería de otras transacciones |

| 5.5 Saldo acumulado de tesorería al final de año |

Con 2.4 podemos calcular la capacidad máxima de endeudamiento de la firma en un período dado. Si descontamos este saldo de tesorería con el costo esperado de la deuda, Kd, obtendremos el valor de esa capacidad de endeudamiento en el período estudiado.

La razón de la organización del FT se relaciona con la construcción de los flujos de caja para valorar la firma usando el método directo (véase Tham y Vélez-Pareja, 2004, Vélez-Pareja, 2007, Vélez-Pareja y Tham, 2009, Vélez-Pareja, 2008 y Vélez-Pareja, 2009a).

Este paso es el quid de la cuestión. No se puede construir el EdeR, si no hemos definido previamente las cantidades que se pedirán prestadas y el exceso de liquidez que se invertirá. Si construimos el Flujo de Tesorería, para el año 0 sabremos la cantidad de deuda y la cantidad de exceso de liquidez que se invertirá. Con los datos de entrada (y las tablas intermedias derivadas de ellos, ver Apéndice A) se puede construir el EdeR hasta la Utilidad Operativa. Para seguir adelante, necesitamos conocer los rendimientos producidos por el exceso de liquidez invertido, y los préstamos contraídos. Con esta información podemos calcular la Utilidad antes de impuestos y estimar el valor de los impuestos. Por otra parte, con el EdeR del año 1 construido, podremos elaborar el FT del año 1. Entonces, en general, partimos del FT del año n al EdeR del año n+1 y entonces construimos el FT del año n+1 y así sucesivamente. Esto es para el caso de una nueva firma o proyecto. En el caso de una empresa en marcha, tenemos la inversión a corto plazo y la deuda en el BG del último año.

La cuestión clave con respecto a las cuentas de cuadre (plugs) y circularidad es que el analista puede evitarlos usando un enfoque muy sencillo, que consta de los siguientes pasos:

- Diseñar cada celda que deba ser el resultado de una acumulación o resultado neto de algunas operaciones según lo que requiera su operación lógica y aritmética.

- Construir proyecciones de los estados financieros en períodos iguales al período que se usa para calcular el interés y el pago de capital de los préstamos. Con este enfoque no es necesario usar el promedio de deuda inicial y final para calcular el interés. El error en que se incurre es insignificante. Esto es posible si se es consciente de que una hoja de cálculo estándar tiene más de 16.000 columnas. (Véase Vélez-Pareja, 2009b).

- Utilizar la convención "fin de período" para definir y pagar los nuevos préstamos y los pagos del capital y del interés.

- Definir la deuda y las inversiones de los excesos de liquidez (las inversiones a corto plazo, CP) en el Flujo de Tesorería (FT) del período t para construir el Estado de Resultados del período t+1. Con los intereses de la deuda y los ingresos financieros de las inversiones de corto plazo del período t se construye el EdeR para el período t+1. En el caso una empresa en marcha, las inversiones a corto plazo y la deuda se encuentran en el último Balance General (BG) histórico.

- Cálculo del déficit a corto plazo para definir la deuda a corto plazo que cubra el déficit operacional.

- Cálculo del déficit a largo plazo para definir la deuda a largo plazo y/o el aumento de patrimonio para cubrir el déficit por inversión de bienes de capital.

- Cálculo de los excedentes de liquidez para invertir a corto plazo.

- Construir el BG usando la información del EdeR y los FT.

- Para construir el modelo se sugiere que en la primera ocasión que el modelo se descuadre porque se está introduciendo algo nuevo, se busque inmediatamente la forma (mantener válida la ecuación contable) para restaurar el cuadre del modelo. No acumule errores de descuadre porque se hará más difícil la solución de esos problemas. Esta precaución es muy importante para facilitar la construcción del modelo. Por ejemplo, suponga que se quiere incluir anticipos recibidos de clientes. Si en la tabla intermedia donde se calcula cuánto se recauda el mismo año y cuánto el año siguiente se añade el anticipo esto queda registrado en el Flujo de Tesorería (donde se registra todo lo que ingresa a caja y lo que sale) y su consecuencia es o un menor valor de la deuda si se tiene déficit o un mayor valor de las inversiones temporales si se tiene excedente. En este caso se registra como un mayor activo a corto plazo o un menor pasivo. Para mantener la ecuación contable hay que registrar ese anticipo en el pasivo a corto plazo.

- Al hacer esto, no es necesario utilizar cuentas de cuadre ni aparece circularidad en el modelo.

El proceso anterior implica que al proyectar estados financieros podemos construir el Estado de Resultados (EdeR) hasta la Utilidad Operativa (UO, EBIT en inglés) con la información exógena y las tablas intermedias. Después de la UO, necesitamos definir internamente cuánta deuda y/o patrimonio o inversión de excedentes de liquidez en inversiones de corto plazo la firma. Este paso es necesario porque hay que calcular los pagos de interés y/o el interés recibido por las inversiones a corto plazo. Con esta información construimos el Estado de Resultados para el año siguiente. Repetimos este proceso (FT año t → EdeR en t+1 → FT año t+1 → EdeR del año t+2 → FT año t+2 → EdeR año t+3 y así sucesivamente) hasta que llegamos al final del horizonte de planeamiento. Una vez que se define el FT y el EdeR, construimos el BG final.

Según se explicó anteriormente, usando la convención de final de período definimos el interés pagado/recibido en cualquier período t según la deuda y la inversión a corto plazo definida en el período anterior. Con el interés pagado/recibido de la deuda y de la inversión de corto plazo a partir del período anterior podemos construir el EdeR en t+1 y definir los impuestos para el período t+1. Con los impuestos definidos en t+1, podemos construir los FT en t+1.

1. Problemas con las cuentas de cuadre (plugs)

El uso de cuentas de cuadre genera un problema para la proyección correcta de los estados financieros: si el analista comete errores, el uso de las cuentas de cuadre evita identificarlos porque siempre muestra que el BG está cuadrado. Esto significa que una de las ventajas principales del método de la partida doble, se pierde. A continuación mostramos un ejemplo donde los errores que se cometen no son detectados por la cuenta de cuadre. Reproducimos una hoja de cálculo con las columnas y las filas y las fórmulas para el primer período.

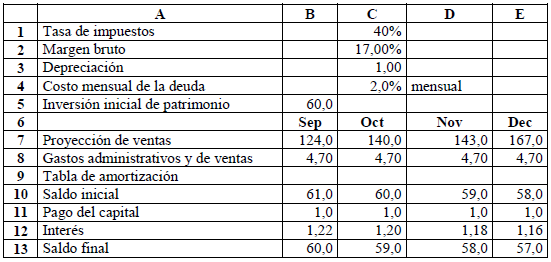

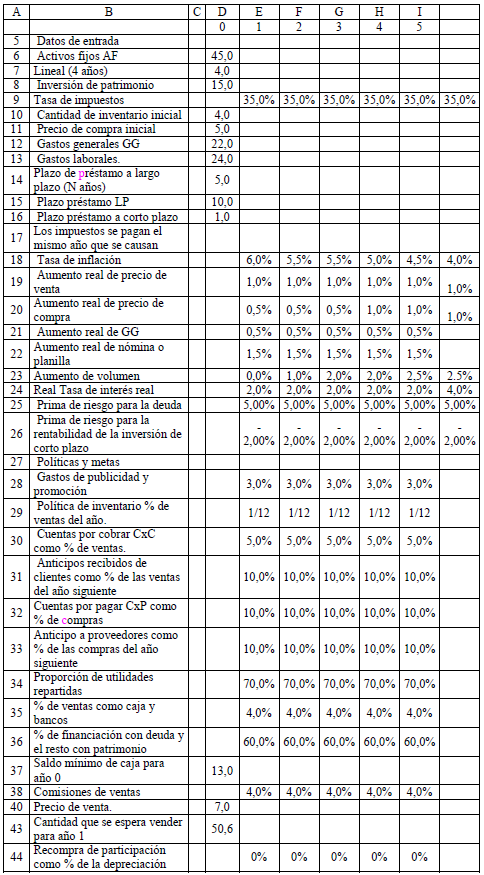

Supongamos que hay una firma con los datos básicos de entrada que se muestran en la Tabla 1.

Tabla 1: Datos de entrada para un ejemplo de uso de cuentas de cuadre

Fuente: Elaboración propia

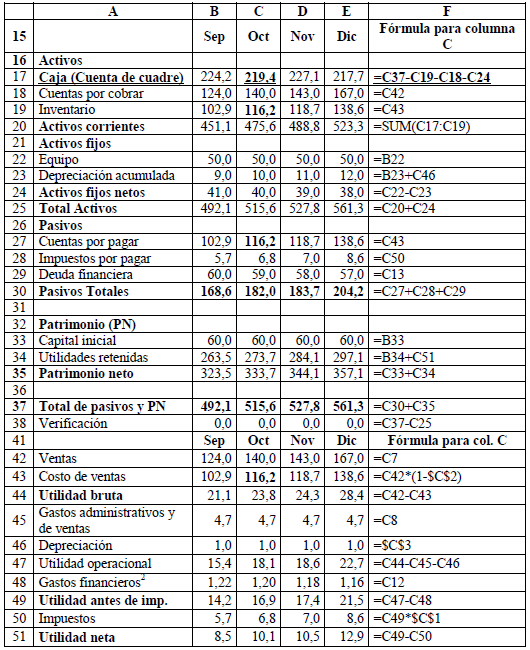

En la Tabla 2 mostramos dos estados financieros: el Balance General, BG, y el Estado de Resultados, EdeR. La finalidad de la cuenta de cuadre es cuadrar el BG, lo cual se logra calculando la diferencia entre los activos y los pasivos y el patrimonio. Observe en el BG que la cuenta de cuadre es el efectivo.

Tabla 2: Balance General con cuenta de cuadre en Caja y el EdeR

Fuente: Elaboración propia

| (1) |

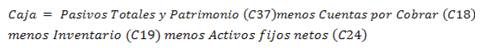

Esta diferencia se "introduce" en la celda del efectivo. Es decir, Caja se define como diferencia, no como resultado acumulado de ingresos menos egresos. Esto puede observarse en la Tabla 2.

En este ejemplo suponemos que los impuestos se devengan en un período y se pagan al mes siguiente. Puede observarse que los impuestos por pagar para cada período son idénticos al impuesto que se devengó en el mismo período en el EdeR. La Utilidad neta se acumula como utilidades retenidas, lo que significa que no hay distribución de dividendos.

Obsérvese que el valor de las cuentas por pagar (C27) y el inventario (C19) se definen como Costo de ventas (C43) en el EdeR. ésta es una violación flagrante del método de la partida doble de la contabilidad y aun así el BG cuadra. El error es considerar que el Costo de ventas es al mismo tiempo Costo de ventas e inventario. Esto es un error al modelar y un grave error contable. Si bien podría considerarse difícil incurrir en un error conceptual de este tipo, no es imposible. De hecho este ejemplo se ha tomado de un caso real simplificado. El objetivo principal de este ejemplo es mostrar que al usar cuentas de cuadre se puede incurrir en muchas clases de errores, y el método de la partida doble no permitirá detectarlo. La cuenta de cuadre disfraza cualquier error y siempre se obtendrá un BG que cuadre.

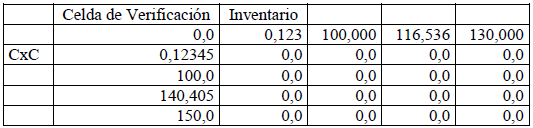

En la Tabla 3 mostramos un análisis de sensibilidad y hacemos cambios en las variables Inventario y Cuentas por cobrar de octubre. Para diferentes niveles de inventario y cuentas por cobrar observamos que el cuadre (0,0) se mantiene sin importar las cifras que usemos para esas dos variables. En resumen, podemos cometer cualquier error en esas filas y el cuadre seguirá siendo válido.

Tabla 3: Análisis de Sensibilidad.3

Fuente: Elaboración propia

En este ejemplo podemos observar lo siguiente:

- En algunas celdas (no la de la cuenta de cuadre) podemos escribir por error cualquier valor y los estados financieros muestran que la ecuación básica de la contabilidad se sostiene.

- Podríamos incurrir en equivocaciones al modelar la hoja de cálculo y la cuenta de cuadre mantendrá válida la ecuación y cuadrado el BG.

- Igual sucede con las celdas en el lado de los pasivos y patrimonio. Los activos totales (los pasivos totales y el patrimonio) cambian, pero el cuadre se mantiene.

- Al usar cuentas de cuadre en la construcción de modelos financieros, no solo puede ocurrir que se oculten los errores. Además estos errores podrían afectar al planeamiento financiero. En el Apéndice B mostramos un ejemplo simple en que el uso de una cuenta de cuadre que oculta un error incide negativamente en el EdeR. Por lo que la utilidad neta es incorrecta así como las decisiones de los dividendos.

- Los errores mencionados ocurren no solo cuando el modelo está listo. El momento más crítico es el proceso de su construcción. Esto es, si se comienza a construir el modelo con la cuenta de cuadre definida, no se podrá saber cuándo el modelo ya está listo para usar. Desde el principio, la cuenta de cuadre dirá que el modelo está correcto. Sin embargo, si no se incluye la cuenta de cuadre desde el inicio y solo se la incluye al final, no se sabrá cuándo detenerse para realizar la inclusión. Si se incluye la cuenta de cuadre cuando el BG muestra que no cuadra, no se sabrá que ese descuadre es producto de un error y que al incluir la cuenta de cuadre el modelo parecerá que está bien porque la cuenta de cuadre siempre dirá que utiliza la cuenta de cuadre y se fuerza a trabajar con el método de la partida doble, si los estados financieros no cuadran, se obtiene un indicador de la existencia de un error en el modelo, y por lo tanto, se debe verificar cada paso con detalle. ésa es la ventaja de trabajar sin cuentas de cuadre.

Con este simple ejemplo mostramos algunos de los problemas que se podrían encontrar al usar las cuentas de cuadre para proyectar los estados financieros.

3. Un ejemplo de proyección sin cuentas de cuadre (plugs) y sin circularidad

En esta sección se desarrolla un modelo financiero simplificado, dado que en realidad los modelos financieros son considerablemente más complejos. En efecto, éste es un modelo muy simplificado comparado con lo que puede encontrarse en la práctica.

Los estados financieros que construimos aquí son: el Balance General (BG), el Estado de Resultados o Estado de Pérdidas y Ganancias (EdeR o PyG) y el Flujo de Tesorería (FT), similar al Estado de Flujos de Efectivo, pero detallado y proyectado. La construcción de los estados financieros empieza con políticas y/o metas (por ejemplo, la política o meta de cartera). Es precisamente con estas metas o políticas y otros datos de entrada con los que podemos construir los estados financieros.

La primera tabla que se construye es la tabla de parámetros, la cual organiza toda la información relevante. Las tablas subsecuentes se enlazan con la tabla de parámetros vía fórmulas. Construimos otras tablas suplementarias que serán utilizadas en la construcción de los tres estados financieros. Indicamos las fórmulas que se deben utilizar en la construcción del modelo financiero en sus celdas más críticas. En la primera línea y en la primera columna se encuentran las letras y los números que corresponden a la hoja de cálculo de Excel® para facilitar la localización y la construcción de las fórmulas. En las dos últimas columnas se encuentran descritas esas fórmulas. Corresponden generalmente al año 0 y/o al año 1. Cuando resulta necesario a fines de la claridad expositiva, mostramos las fórmulas para otros años, y así lo indicamos. Las celdas sombreadas contienen los datos de entrada4.

Todos los datos de entrada son un dato exógeno de manera que el modelo está parametrizado, esto es, expresado en términos de algunos parámetros seleccionados. Este enfoque permite hacer análisis de sensibilidad, escenarios, o inclusive, simulación de Monte Carlo (SMC).

La contribución de este trabajo es demostrar que podemos construir estados financieros sin el uso de cuentas de cuadre (plugs) y sin circularidad. Vélez-Pareja y Tham (2009) demuestran cómo proceder para hacer proyecciones de estados financieros a partir de estados financieros históricos, y cómo calcular ciertos datos de entrada para la proyección. El objetivo de este trabajo es destacar que las cuentas de cuadre se pueden evitar si se reconoce que: 1) todas las celdas del modelo deben calcularse según su lógica, 2) los elementos críticos en los estados financieros proyectados son el cálculo de la deuda y/o del exceso de efectivo invertidos a corto plazo, y 3) debe seguirse un proceso racional como el descrito anteriormente. Una vez que se calcula la deuda o la inversión de corto plazo para cada año, el interés ganado y/o pagado se basa en el saldo del período anterior de la deuda y/o de la inversión temporal. ésta es la base que hemos seguido en este trabajo para construir los estados financieros proyectados.

El ejemplo incluye la construcción de tablas intermedias. Es necesario notar que una vez obtenidas las tablas intermedias, el EdeR y el BG se construyen tomando valores de éstas.

Las tablas y las fórmulas provienen de una versión en español del Excel. En el modelo, suponemos que un porcentaje del déficit a largo plazo se financiará con deuda y el resto, que se cubrirá con un aumento de patrimonio.

El modelo utiliza extensivamente la ecuación de Fisher5, que permite calcular aumentos y tasas nominales (los aumentos nominales de precio y la tasa de interés).

Algunas características y supuestos del modelo son:

- No tiene cuentas de cuadre (plugs).

- No hay circularidad.

- Se supone una firma nueva que comienza de cero.

- Una firma muy sencilla con un solo producto.

- Una firma comercial que compra un producto para venderlo a mayor precio.

- Los impuestos se pagan en el mismo año en que se devengan.

- Todos los gastos se pagan de contado.

- El único crédito es del proveedor del producto y tiene que ser pagado una fracción a crédito (cuentas por pagar) y otra fracción como anticipo.

- Los clientes tienen que pagar una fracción de las ventas por adelantado (anticipo) y tienen un plazo para pagar el resto (cuentas por cobrar).

- Los dividendos son una fracción de la Utilidad neta y se calculan sobre la utilidad neta del año anterior y se pagan en el año actual. Suponemos que los dividendos se pagan solo si hay utilidad neta positiva.

- La firma puede recomprar participación patrimonial y la cantidad se define como un porcentaje de la depreciación. (Recordemos que la depreciación retiene efectivo en la empresa).

- En el modelo el límite para la recompra de participación es equivalente a la cantidad del gasto de depreciación.

- Los precios de los insumos son fijos y no dependen del volumen de compra.

- Se espera invertir en activos fijos cada año (Capital expenditures, Capex. Gastos de capital). Hay dos filas para invertir en activos fijos: una es la inversión de la cantidad en que se deprecia el activo. La otra es la fracción de los activos fijos netos igual al crecimiento real que se espera tener al año siguiente.

- Cualquier déficit de largo plazo se cubre con deuda y aumento de patrimonio. Un déficit en el módulo que tiene el saldo después de invertir en activos fijos (Módulo 2) debe cubrirse con deuda a largo plazo o patrimonio.

- El déficit en el módulo operativo (Módulo 1) se cubre con préstamos de corto plazo.

- Los préstamos de corto plazo se pagan al año siguiente de contraídos.

- Los préstamos de largo plazo se pagan el primero, a cinco años y los demás a diez años.

- Cualquier excedente de caja se emplea en inversiones de corto plazo.

- La valoración de inventarios se hace con la política Primero en Entrar, Primero en Salir (PEPS).

- Cuando se usa un enfoque dinámico (un modelo que puede cambiar cuando se cambia un dato de entrada) un déficit puede aparecer en cualquier momento. En este ejemplo consideramos solo dos tipos de préstamos a largo plazo y uno de corto plazo. Esto responde a propósitos ilustrativos.

- La porción corriente de los préstamos de corto plazo no se muestra en los pasivos corrientes.

En la Tabla 4 mostramos los datos de entrada del ejemplo.

Tabla 4: Datos de entrada

Fuente: Elaboración propia

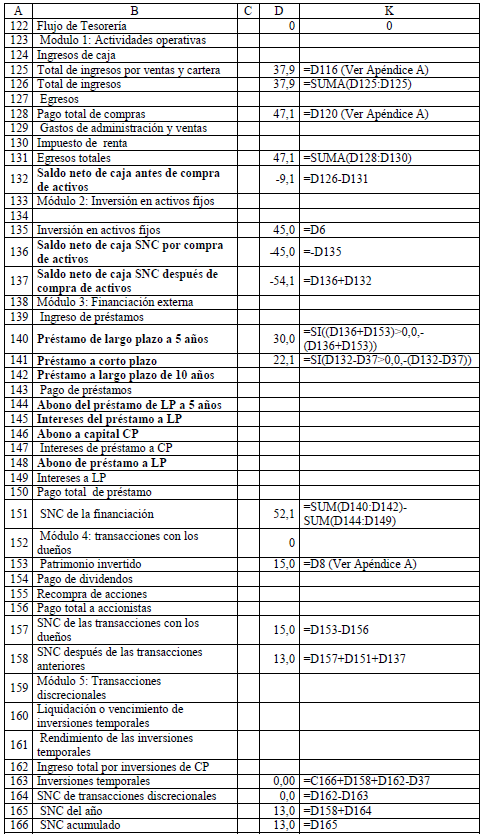

3.1. FT inicial (año 0) y cálculo de préstamos y del exceso de liquidez para inversión

En el Apéndice A se muestra el modelo completo con las tablas intermedias necesarias para llegar a los estados financieros. Examinaremos aquí el FT, y en particular la forma como se determina el déficit o el exceso de liquidez.

Con los datos de entrada antedichos podemos construir el FT para el año 0. Así definimos si tenemos exceso de liquidez para emplear en inversiones a corto plazo o si, en el caso de un déficit, contraeremos un préstamo.

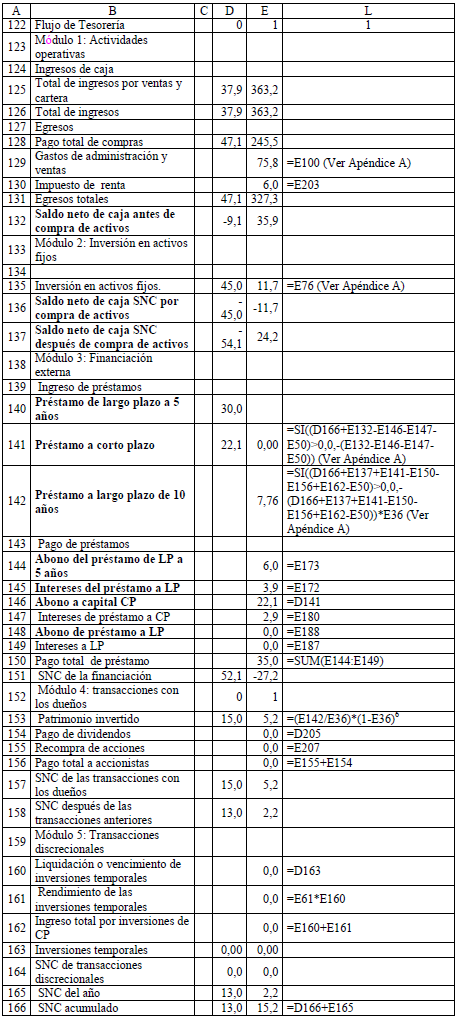

Para determinar el valor del préstamo que se contraerá y la cantidad de exceso de liquidez para invertir tenemos que construir fórmulas lógicas en la hoja de cálculo. Existen dos referentes para calcular el monto a solicitar en préstamo: uno es el saldo neto de caja, SNC antes de invertir en activos fijos, correspondiente al el módulo 1 (en este caso es un SNC de operación y, si existe un déficit, debe ser financiado con préstamos a corto plazo), y el otro es el SNC para invertir en activos fijos (módulo 2), y este déficit, si existe, se debe cubrir con deuda a largo plazo. Este paso, como se indicó anteriormente, es el quid de la cuestión. En la Tabla 5A (extraída del Apéndice A) mostramos las celdas del cálculo del déficit (préstamos) y del exceso de liquidez en el año 0 para poder proyectar el EdeR del año 1.

Tabla 5A: Fórmulas para el año 0

Fuente: Elaboración propia

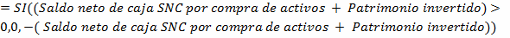

La fila 140 se ocupa del saldo después de la inversión de activos. Si el déficit por compra de activos más el aporte de los socios es negativo, hay que solicitar un préstamo, si no, no es necesario hacerlo. La fórmula correspondiente en palabras es:

(2a) |

Nótese que la fórmula aparentemente es compleja con cuatro celdas, pero en realidad son únicamente dos. En lo sucesivo solo mostraremos una vez el conjunto de celdas. La fórmula verifica que haya déficit o no. Si hay déficit, define el préstamo como negativo del déficit. Si no lo hay, no hay préstamo. Este análisis se repite en las demás fórmulas.

La fila 141 se ocupa del saldo operativo; en este caso hay un déficit, y debe además cumplir con un saldo mínimo deseado en el año 0. Es decir, la parte pertinente de la fórmula para el año 0 es:

| Saldo neto de caja antes de compra de activos - Saldo mínimo de caja para año 0 |

| (2b) |

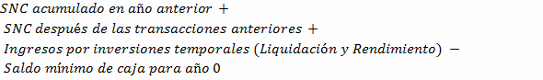

La fila 163 se ocupa del exceso de liquidez, que en este caso no existe (es lógico pues hay déficit operativo y de largo plazo, y fue necesario solicitar un préstamo y no tendría sentido prestar a una tasa para invertir a una tasa menor) y debe además cumplir con un saldo mínimo deseado en el año 0. Es decir, la relación contenida en la fórmula para el año 0 es:

|

| (2c) |

Para los años posteriores el procedimiento es similar. En la Tabla 5B presentamos la formulación para el año 1. A partir de allí, la fórmula es estructuralmente la misma y solo hay que repetirla en las celdas restantes.

Tabla 5B: Formulación para el año 1

Fuente: Elaboración propia

En forma análoga a los pasos instrumentados para el año 0 tenemos los préstamos de corto y largo plazo y los excedentes de liquidez, que se determinan como se indica a continuación. En el caso del préstamo a corto plazo, se analiza si la siguiente expresión es positiva o negativa:

| Saldo neto de caja antes de complas de activos - (Pago total de préstamos a CP (Abono e Intereses) - Saldo mínimo de caja |

| (3a) |

Para el préstamo nuevo de largo plazo a 10 años se tiene:

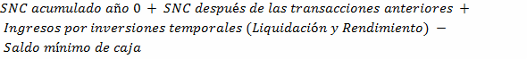

| SNC acumulando año 0 + SNC después de comprar activos + Pago total de acciones (dividendos y recompras de acciones) + |

| (3b) |

Tanto en la determinación del préstamo como del aporte por parte de los socios, entra el porcentaje definido en la tabla de datos de entrada como porcentaje de financiación con deuda (en el ejemplo, 60%). Para el exceso de liquidez tendremos:

|

| (3c) |

Obsérvese que en todas las formulaciones anteriores, con excepción del SNC del año anterior, todas las partidas se refieren a celdas del mismo año sobre el cual hacemos el análisis.

En términos generales, podemos decir lo siguiente:

- Para cubrir el déficit operativo y el préstamo de corto plazo se analiza el saldo operativo menos los pagos de intereses y capital de otros préstamos de corto plazo. Si de este análisis se obtiene un resultado negativo hay que contratar un préstamo.

- El déficit de largo plazo se determina analizando el saldo después de invertir en activos fijos menos todos los pagos por préstamos de largo y corto plazo menos los pagos de dividendos y recompra de participaciones más los intereses de las inversiones temporales y su recuperación menos el saldo que se desea mantener en caja más los ingresos de otros préstamos del período más el saldo de caja del período anterior. Este déficit se reparte en las proporciones estipuladas para financiar por deuda y por aportes de patrimonio.

- Cualquier excedente (o déficit) que haya después de las transacciones con los dueños más la recuperación de las inversiones temporales del período anterior y sus rendimientos más el saldo acumulado de caja del período anterior menos el saldo mínimo de caja que se desea nos define si hay excedentes de liquidez para invertir.

Ya hemos mostrado cómo funcionan las fórmulas para determinar los nuevos préstamos (de corto y largo plazo) y los excedentes de liquidez. Ahora vamos a ilustrar la construcción de los estados financieros en forma detallada para los dos primeros años.

3.2. Estados Financieros Paso a Paso

Obsérvese que el saldo de caja acumulado de cada año es idéntico al saldo mínimo requerido (ver Apéndice A). Ese saldo debe ser el mismo que aparezca en el BG.

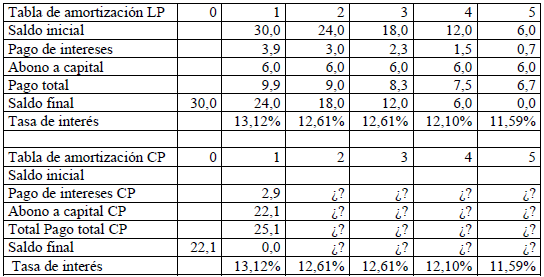

Sobre la base de los préstamos definidos para t=0, se construyen las tablas de amortización respectivas. Las tasas de interés se encuentran en las tablas intermedias. (Ver Apéndice A). La tabla de amortización se encuentra en la Tabla 6.

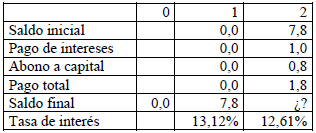

Tabla 6: Tablas de amortización de los préstamos de corto y largo plazo

Fuente: Elaboración propia

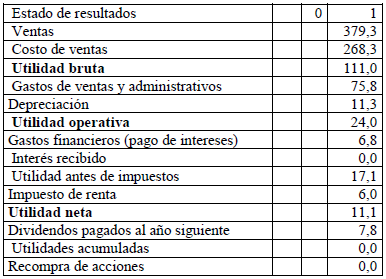

Después de construir el FT del año 0 y las tablas de amortización podemos construir el EdeR del año 1. Aquí vamos a desarrollar este paso en forma detallada. Al hacerlo en una hoja de cálculo se establecen las relaciones entre las diversas celdas y todo sucede en forma simultánea. Lo haremos en una forma secuencial para ilustrar el proceso. Con el FT del año 0 sabemos la cantidad de deuda e inversión a corto plazo y por lo tanto los costos del interés y el interés rendimiento de la inversión a partir del año 1. De esta manera podemos terminar el EdeR del año 1. Esto se demuestra en la Tabla 7.

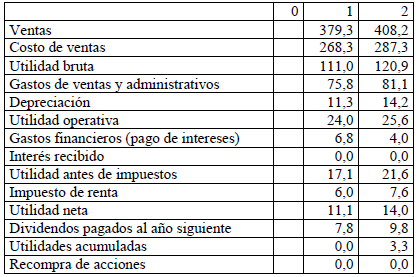

Tabla 7: Estado de Resultados re-ordenado7 del año 1

Fuente: Elaboración propia

¿Por qué no podemos construir los estados financieros (particularmente el EdeR) para los años futuros? Porque no sabemos si hay exceso de liquidez -que se invertirá en inversiones a corto plazo- o déficit para contratar nuevos préstamos en el año que se analiza. Esto se sabe después de que construyamos el FT del año que se analiza. Obsérvese que se necesita el FT del año 0 para terminar el EdeR del año 1. Necesitamos saber el rendimiento de la inversión a corto plazo y el pago de intereses para completar el EdeR. Los pagos de interés se obtienen de las tablas de amortización del préstamo.

Ahora, como se conoce el monto de los impuestos, se construye el FT del año 1 en la Tabla 5B.

Como hay un nuevo préstamo (a LP y 10 años) debemos construir su respectiva tabla de amortización en la Tabla 8.

Tabla 8. Tabla de amortización para el préstamo de LP del año 1

Fuente: Elaboración propia

No sabemos cuál será el saldo de los préstamos de LP en el año 2 porque no hemos construido el FT de ese año. En el Apéndice A se muestra el modelo completo. Lo que nos interesa para poder construir el EdeR del año 2 es el interés pagado por este nuevo préstamo y los créditos anteriores cuyas tablas de amortización ya mostramos. En el año 1 no se generó déficit operativo por tanto no hay préstamo de CP y el interés por ese concepto será cero.

Ahora con el FT del año 1 podremos construir el EdeR del año 2 en la Tabla 9.

Tabla 9: Estado de Resultados del año 2

Fuente: Elaboración propia

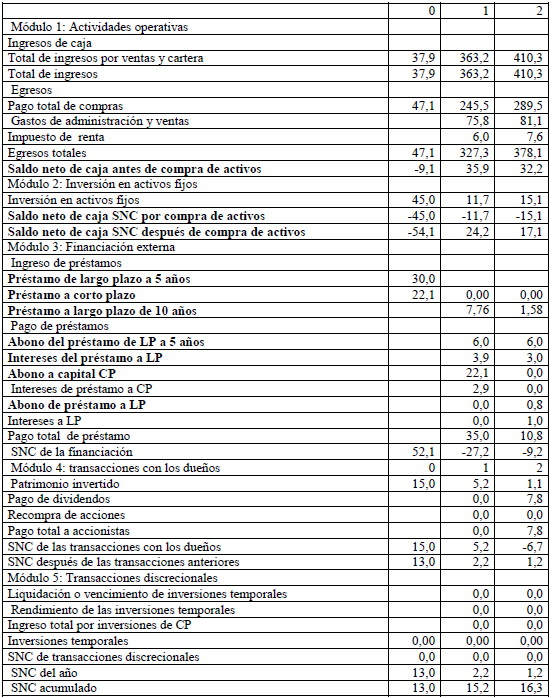

El mismo procedimiento se aplica a los siguientes años y se puede observar en el Apéndice A. Con el EdeR del año 2 podemos construir el FT de ese año porque conocemos los impuestos y los dividendos que debemos pagar en ese período. Esto se muestra en la Tabla 10.

Tabla 10: Flujo de Tesorería del año 2

Fuente: Elaboración propia

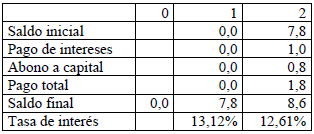

Como hay un nuevo préstamo en el año 2, debemos actualizar la Tabla 8, pues ya conocemos el nuevo saldo del año 2. Esto se presenta en la Tabla 11.

Tabla 11: Tabla de amortización para el préstamo de LP del año 1

con nuevo saldo en año 2

Fuente: Elaboración propia

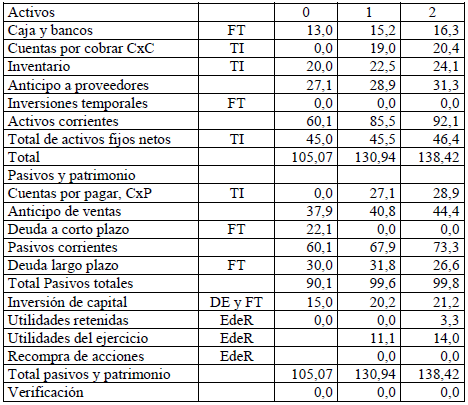

A partir de este FT se continúa con el proceso hasta terminar los cinco años y construir el BG. El BG para los años 0 a 2 se muestra en la Tabla 12.

Tabla 12: Balance General

Fuente: Elaboración propia

TI = Tabla intermedia, DE = Dato de entrada

3.3.El Balance General

Ahora podemos presentar el BG hasta el año 2 (Tabla 12). En el BG registramos el saldo de Caja y Bancos que viene del FT (SNC acumulado). De igual manera, las inversiones temporales provienen del mismo estado. En el lado de los pasivos registramos el Patrimonio que consta de dos partes: una relacionada con la inversión inicial más cualquier nueva inversión por adquisición de activos, y la restante vinculada con las utilidades retenidas que fueron calculadas en las últimas filas del EdeR. Obsérvese que los dividendos declarados en el año t se pagan en el año t+1, por lo tanto, en el BG registramos la utilidad neta del período anterior como utilidades retenidas. Los activos fijos netos se obtienen de los datos de entrada. Como ayuda para identificar la fuente de cada partida en el BG en el ejemplo presentamos una lista donde cada línea en el BS se relaciona con otro estado financiero.

Puede parecer que el FT es una cuenta de cuadre (plug), pero no lo es. El modelo se basa en el método de la partida doble. Por lo tanto, cualquier error en los números debe generar una diferencia en el cuadre del BG. El lector podría comprobar (si construye el modelo, ver el Apéndice A) que cualquier cambio (arbitrario) en las partidas incluidas en el FT, EdeR o BG (excepto la deuda y la inversión de corto plazo, por supuesto) genera una diferencia en el cuadre del BG. Por el contrario, el propósito de una cuenta de cuadre (plug) es evitar que esa diferencia ocurra. Como nuestro modelo se construye sin cuentas de cuadre, entonces cualquier cambio arbitrario en las partidas de los estados financieros generará una diferencia.

Cuando se incluye una cuenta de cuadre en el modelo, el analista supone que uno de los totales (los activos totales o los pasivos totales + patrimonio) es el "correcto" y después de eso se escoge uno de los dos y se define dónde y qué será esa cuenta de cuadre. Esto por supuesto, es algo arbitrario.

En realidad el FT se construye a partir de las diversas decisiones tomadas por la gerencia -en el futuro, dado que estamos proyectando-. En efecto, la gerencia descubre o prevé un déficit y después toma la decisión para financiarlo. Eso es lo que permite el modelo. Pero no se hace de una manera arbitraria como con el enfoque tradicional y popular de las cuentas de cuadre. Se hace de una manera tal que la partida doble se cumpla en forma permanente y cuando no, por ejemplo, cuando el analista incurre en una equivocación o escribe un número arbitrario en algunas de las partidas de los estados financieros, el sistema de la partida doble le advierte que ha incurrido en un error, como se supone que ocurre en cualquier sistema o programa contable consistente. En el enfoque tradicional y de los libros de texto de usar cuentas de cuadre, el modelo no advierte al analista que hay un error porque se basa aparentemente en la partida doble, y no es así. Y no lo es en el sentido de que los estados financieros no están construidos basados en el método de la partida doble, pero quien construye el modelo supone que la partida doble es válida y por lo tanto se puede aplicar la cuenta de cuadre, por ejemplo, Caja y bancos = Pasivos totales + Patrimonio - activos diferentes de efectivo.

Este ejemplo está disponible en el Apéndice B. Las conclusiones del ejemplo son:

- El FT no es una cuenta de cuadre.

- El modelo sin la cuenta de cuadre se construye de acuerdo con el método de la partida doble.

- Con el modelo sin la cuenta de cuadre podemos distinguir entre la deuda de corto plazo y de largo plazo.

- También podemos decidir cuánto se financia con deuda y cuánto con patrimonio.

- Con el modelo sin la cuenta de cuadre podemos incluir la inversión de corto plazo en el BG.

- Con el modelo sin la cuenta de cuadre tenemos el BG correcto (los activos totales correctos, sin caja y bancos negativo, o con deuda negativa).

- En el modelo sin la cuenta de cuadre "cualquier" dato arbitrario (error) es identificado por el modelo; con la cuenta de cuadre esto es imposible.

- No hay circularidad (iteraciones) y no es necesaria.

Se pueden construir tablas de una y dos variables donde se incluyan cambios en diversas partidas de los estados financieros y la diferencia en el BG para cada caso. Esto es una indicación de que el FT no es una cuenta de cuadre. Si lo fuera, se mantendría el equilibrio con cada cambio.

Como ya se señaló, la clave para construir un modelo sin cuentas de cuadre consiste en el diseño apropiado de cada celda. Por ejemplo, el saldo de caja o disponible no se define como (en la hoja de cálculo, tomada de la celda) el dato del saldo mínimo deseado en los datos de entrada, sino como el resultado de una acumulación del período anterior más el saldo neto del período que se analiza. Este saldo acumulado debe coincidir con el nivel deseado porque en el modelo se debe definir que cualquier deuda nueva o cualquier exceso de liquidez debe tener en cuenta ese nivel deseado de disponible o caja. Para el primer caso, se contraerá una deuda que cubra no solo el déficit resultado de diferentes transacciones, sino que se incrementará en una cantidad adicional, el saldo deseado, para lograr el nivel de efectivo establecido como meta. En el caso de los excesos de liquidez se hace de igual manera: se podrá invertir todo menos el saldo de caja deseado.

4. A manera de conclusión: no hay cuentas de cuadre, ni circularidad

En el modelaje financiero es muy común el uso de cuentas de cuadre, inclusive para cuadrar estados financieros históricos. Cuando se usan las cuentas de cuadre se supone que el BG deberá cuadrar, aun si existen errores en las cuentas que no son de cuadre. En otras palabras, no existe un mecanismo independiente que nos permita verificar la consistencia del Balance General.

Hemos ilustrado una manera de enseñar mejor la proyección de los estados financieros. La experiencia de usar modelos sin cuentas de cuadre y sin circularidad en el aula de clase nos indica que es un enfoque adecuado y viable. Hay evidencia de resultados exitosos. El lector puede visitar http://cashflow88.com/decisiones/cursodec.html y en la opción Estudiantes Ejemplos para seguir encontrará varios ejemplos recientes de trabajos de curso donde con información histórica se ha diseñado el modelo sin cuentas de cuadre y sin circularidad.

En este trabajo hemos ilustrado de una manera simple y paso a paso la manera de construir la proyección de tres estados financieros consistentes: el Flujo de Tesorería, el Estado de Resultados y el Balance General. Este proceso ha considerado la interacción entre los estados financieros de una manera tal que las cifras de un estado financiero se incluyan en otro. Como hemos demostrado, no necesitamos incluir las cuentas de cuadre, ni es necesario iterar para solucionar la circularidad. El procedimiento se basa en el método de la partida doble.

Nuestro razonamiento es el siguiente: cuando hacemos proyecciones de estados financieros debemos mantener ese principio. Es posible equivocarse en el proceso y ese método nos alerta sobre esos posibles errores (contables o de modelaje). Si se ha cometido algún error hay una indicación de que así ocurrió porque el Balance General no cuadra. Cuando el BG cuadra se supone que la probabilidad de que existan errores que se compensen en un 100% es muy baja y creemos que el modelo está correcto. En la construcción de un modelo financiero hay muchas fuentes de errores y esas fuentes están presentes en forma simultánea.

Por el contrario, al usar cuentas de cuadre (plugs) se supone que no se cometen errores en la construcción del modelo y que, por tanto, debido a que se debe cumplir el método de la partida doble, cualquier diferencia entre los totales del BG se puede calcular restando esos totales y asignándola a una cuenta de cuadre. Por consiguiente, el BG cuadra con esa diferencia que se incluye en la cuenta de cuadre o plug. Si se utiliza la cuenta de cuadre desde el inicio de la construcción del modelo nunca se sabe cuándo parar y afirmar que ya el modelo está libre de errores.

Una metodología como la propuesta puede parecer muy costosa y elaborada. Sin embargo, los modeladores o analistas no necesitan reiniciar por completo el proceso para cada caso en que se deseen proyectar los estados financieros: una vez que el modelo está construido se puede utilizar una y otra vez.

Este enfoque basado en datos de entrada muy desagregados y en una metodología consistente permite a la gerencia realizar análisis de sensibilidad, análisis de escenarios y simulación de Monte Carlo para que el proceso de decisión se enriquezca. Este tipo de herramientas es muy útil en tiempos de crisis cuando se requiere planificar con mayor precisión.

Esperamos convencer a profesores y a autores sobre la inconveniencia de seguir con el uso de cuentas de cuadre, una mala práctica que puede encubrir muchos errores. Invitamos al lector a que practique con este modelo y se beneficie del enfoque para construir estados financieros y los flujos de caja consistentes para la valoración de empresas.

Notas

1 La última versión de la hoja de cálculo Excel® (Excel 2007) tiene más de 16.000 columnas que permitirían más de 44 años si usáramos períodos diarios y más de 1.000.000 filas. En la penúltima versión de Excel (2003) se tienen 256 columnas de manera que el analista podría trabajar más de 21 años sus períodos mensuales y 64 años si usa períodos trimestrales. Pensamos que esto es suficiente para no considerar la necesidad de introducir circularidad en un modelo financiero como el que presentamos aquí.

2 Los gastos financieros usualmente son considerados no operacionales (ver por ejemplo un caso real y reciente en http://www.conchaytoro.com/FilesMC/Pr_12008esp.pdf, p. 5). Hay quienes opinan que estos gastos sí son operacionales. Sin embargo, este debate no afecta la metodología que aquí se presenta.

3 La cuenta de cuadre mantiene cuadrado el BG: Celda de verificación, CxC e inventario

4 Si el lector desea construir el modelo exactamente como lo hicimos, podrá hacerlo paso a paso siguiendo el modelo que se presenta en el ya mencionado Apéndice A.

5 La ecuación de Fisher dice que la tasa nominal inom = (1+ireal)x(1+inflación) - 1.

6 Aquí se muestra esta formulación por lo sencilla, pero tiene el problema de una eventual división por cero. Para evitar esto se puede usar la misma formulación de la deuda a largo plazo: =SI((D166+E137+E141-E150-E156+E162-E50)>0,0,-(D166+E137+E141-E150-E156+E162-E50))*(1-E36) (Ver Apéndice A). Observe que la fracción entre paréntesis es el déficit.

7 En esta forma de presentar la información contable, re-ordenada a fines del análisis financiero, se realiza una diferenciación entre conceptos operativos, aquellos vinculados al ciclo de operaciones de corto y largo plazo de la empresa, de los financieros, como el pago de intereses por préstamos, generados por una decisión de estructura de capital.

Referencias bibliográficas

1. Arnold, T. M. y Eisemann, P. C. (2007). "Debt Financing Does Not Create a Circularity within Pro Forma Analysis" (February 26). Disponible en SSRN: http://ssrn.com/abstract=965547. Consulta realizada el 12 de julio de 2008.

2. Benninga, S. (2006). Principles of Finance with Excel, Oxford, Londres.

3. Benninga, S. (2007). Conferencia: "Teaching of Finance with Excel", Conferencista invitado en el 4th National y 1st International Symposium for the Teaching in Finance, Cartagena, 20 de junio. Diapositivas. ISSN 1900-3218.

4. Benninga, S. (2008). Financial Modeling. The MIT Press, Massachusetts, 3° ed.

5. Brealey, R, y Myers, S. C. (2003). Principles of Corporate Finance. Editorial McGraw Hill-Irwin, New York, 7° edición. Hay nueva edición de 2006 con el mismo nombre: Principles of Corporate Finance por Richard A Brealey, Stewart C Myers, y Franklin Allen.

6. Brealey, R, A., Myers, S.C. y Marcus, A. J. (2004). Fundamentals of Corporate Finance. Editorial McGraw-Hill, Nueva York, 4° ed.

7. Daves, P. R., Ehrhardt, N. C. y Shrieves, R. E. (2004). Corporate Valuation: A Guide for Managers y Investors. Editorial Thomson, Tampa, FL.

8. Day, A. L. (2001). Mastering Financial Modeling. A Practitioner's Guide to Applied Corporate Finance. Editorial Prentice Hall, Londres. Hay nueva edición de 2003.

9. English, J. (2001). Applied Equity Analysis. Stock Techniques for Wall Street Professionals. Editorial McGraw-Hill, Nueva York.

10. Fermi, E. (1936). Thermodynamics. Dover Publications Inc., Nueva York.

11. Gallagher, T. J. y. Andrew, J. D, jr. (2000). Financial Management. Editorial Prentice Hall, Englewood Cliffs, New Jersey, 2° ed.

12. Higgins, R. C. (2001). Analysis for Financial Management. Editorial Irwin-McGraw-Hill, Nueva York. 6° ed. Hay edición 7° de 2004.

13. Horngren, C. T., Sundem, G. L., Elliott, J.A. y Philbrick, D. (2005). Introduction to Financial Accounting . Editorial Prentice-Hall, Englewood Cliffs, New Jersey ,9° ed.

14. Kester, G.W. (1987). "A Note on Solving the Balancing Problem". Financial Management, Vol. 16, N°. 1, pp. 52-54

15. Palepu, K. G., Healy, P.M. y Bernard, V. L. (2008). Business Analysis & . Financial Statements. Editorial Thomson, Tampa, FL., 4° ed.

16. Penman, S. H. (2003). Financial Statement Analysis & Security. Editorial McGraw-Hill - Irwin, Nueva York. Hay 3° edición de 2007.

17. Polimeni, R. S., Fabozzi, F. J. y Adelberg, A. (1991). Cost Accounting Concepts and Applications for Managerial Decision Making. Editorial McGraw-Hill, Nueva York.

18. Ross, S. A., Westerfield, R. W. y Jaffe, J. (1999). Corporate Finance. Editorial Irwin-McGraw-Hill, New York, 5° ed. Hay edición de 2008.

19. Tham, J. y Vélez Pareja, I. (2004). Principles of Cash Flow. An Integrated Market Based Approach, Editorial Academic Press, Boston.

20. Tjia, J. S. (2004). Building Financial Models. A Guide to Creating y Interpreting Financial Statements. Editorial McGraw-Hill, Nueva York. Hay 2° edición de 2009.

21. Van Horne, J.C. (2002). Financial Management and Policy. Editorial Prentice Hall Inc., Englewood Cliffs, New Jersey. 12° ed.

22. Vélez-Pareja, I. (2007). "Pautas para la Proyección de Estados Financieros a partir de Estados Financieros para la Valoración". Disponible en SSRN: http://papers.ssrn.com/abstract=872473. Consulta realizada el 13 de julio de 2007.

23. Vélez-Pareja, I. (2008). "Guía Paso a Paso para Construir Estados Financieros sin Cuentas de Cuadre 'Plugs' y sin Circularidad para Efectos de Valoración de la Empresa)". Disponible en SSRN http://papers.ssrn.com/abstract=1142942. Consulta realizada el 23 de julio de 2008.

24. Vélez-Pareja, I. (2009a). Decisiones de inversión. Para la valoración de proyectos y de empresas, Edicon, Fondo Editorial Consejo, Buenos Aires.

25. Vélez-Pareja, I. (2009b). "Which Cost of Debt Should be Used in Forecasting Cash Flows?". Estudios Gerenciales, Vol. 24 N° 110, Abril/Junio. Disponible en SSRN: http://ssrn.com/abstract=1011485.

26. Vélez-Pareja, I. y Tham, J. (2009). "Prospective Analysis: Guidelines for Forecasting Financial Statements". En. Vishwanath, S.R y Krishnamurti, C. (eds.), Investment Management: A Modern Guide to Security Analysis and Stock Selection, Springer-Verlag, Berlin Heidelberg. Disponible en SSRN http://papers.ssrn.com/abstract=1026210. Consulta realizada el 28 de julio de 2008.