Servicios Personalizados

Articulo

Escritos Contables y de Administración

versión On-line ISSN 1853-2055

Escr. Contab. Adm. v.3 n.1 Bahía Blanca 2012

Valor de proyectos de inversión con estimaciones probabilísticas y borrosas•

Project valuation with probabilistic and fuzzy estimates

Ricardo A. Fornero♦

♦ Universidad Nacional de Cuyo, e-mail: rfornero@fcemail.uncu.edu.ar.

Resumen

La valuación de un proyecto de inversión o de un negocio generalmente se realiza considerando una tasa de actualización ajustada por riesgo que compensa la incertidumbre a la que está expuesto el flujo de fondos. Se suelen usar técnicas con base probabilística o borrosa para reflejar la propagación de la incertidumbre de las variables básicas del negocio con las que se realiza la estimación del flujo de fondos; y también se suele distinguir entre la incertidumbre como variabilidad aleatoria y la imprecisión (o incertidumbre epistémica). En este ensayo se explican las variantes metodológicas para obtener una estimación puntual del valor, o bien una estimación en un intervalo. Se hace especial referencia a las situaciones en que puede determinarse un valor probabilístico o un valor borroso, de un modo que sea congruente con una valuación que emplea una tasa ajustada por riesgo.

Palabras clave: Valuación; Simulación de Montecarlo; Números borrosos.

Abstract

Valuation of an investment project or a business is usually done considering a risk adjusted discount rate, which compensates for the uncertainty that affects the estimated cash flow. Commonly, probabilistic or fuzzy techniques are used to reflect the uncertainty propagation of the business' primary variables with which the cash-flow is estimated. Also, usually a distinction between aleatory uncertainty (or random variability) and imprecision (or epistemic uncertainty) is made. This paper explains the methodological variants to obtain a point value estimate, or an interval value estimate. Particular attention is made to the situations in which probabilistic value or fuzzy value can be determined, in a way consistent with a valuation that uses a risk-adjusted discount rate.

Key words: Valuation; Monte Carlo simulation; Fuzzy numbers.

JEL: G31

1. Introducción

Existen alternativas metodológicas para determinar el valor de un proyecto de inversión (o, genéricamente, de un negocio) considerando la incertidumbre a la que están expuestos los resultados. La forma más difundida en términos prácticos implica el uso de una tasa de actualización ajustada por riesgo, según el grado de riesgo del flujo de fondos que surge del análisis del negocio.

Esa identificación del riesgo puede realizarse de modo cualitativo o por sensibilidad, o bien con alguna medición del impacto de la incertidumbre en el flujo de fondos. La técnica usual para esta medición es de base probabilística (mediante simulación probabilística, o con el análisis cuantitativo de escenarios).

Debido a que una parte de la incertidumbre se origina en el carácter parcial o incompleto de la información que se emplea, también se considera que esa imprecisión puede reflejarse mediante la estimación de las magnitudes como números borrosos (fuzzy numbers). Si bien en esas propuestas se enfatiza que la expresión borrosa puede ser la más adecuada para reflejar la imprecisión de las estimaciones, hay que considerar que existen nociones de índole probabilística que hacen posible un reconocimiento similar.

Ambas formas de medición (probabilística y borrosa) son herramientas para reflejar la propagación de la incertidumbre de las variables básicas (económicas o técnicas) que se consideran, hasta llegar al flujo de fondos del negocio. En la valuación, el flujo de fondos así analizado debe tratarse de un modo que sea congruente con la tasa de actualización que se emplea.

No ocurre esto último en muchas de las propuestas que trabajan con medidas probabilísticas o borrosas. Se ha difundido una modalidad de análisis de riesgo de un proyecto de inversión que se basa en la determinación de un "valor probabilístico" o un "valor borroso", realizado a partir del flujo de fondos y de una tasa de actualización ajustada por riesgo.

El análisis de riesgo, en realidad, puede hacerse con respecto al flujo de fondos y sus componentes, y sobre esa base se realiza la valuación. El planteo de una distribución completa (de probabilidad o de posibilidad) de la estimación de valor es conceptualmente incorrecto y (tal vez por eso mismo) produce confusiones prácticas.

En este ensayo se comentan las similitudes y las diferencias de la valuación con estimaciones probabilísticas y borrosas del flujo de fondos. Específicamente, se consideran las formas de operar que son congruentes con el sentido de la valuación y las precauciones que deben tenerse al usar la noción de un "valor probabilístico".

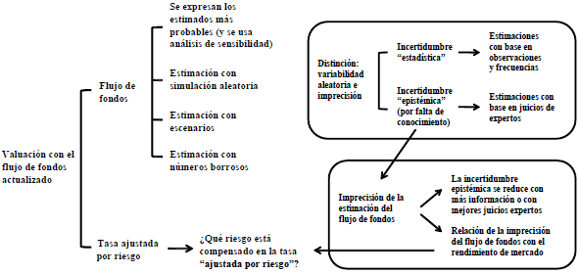

En el punto 2 se sintetizan los principales aspectos de la valuación con el flujo de fondos, y en el punto 3 se resumen las formas probabilística y borrosa de estimación del flujo de fondos. Esto se vincula con el efecto que se considera de las nociones de variabilidad e imprecisión, y con la tasa ajustada por riesgo. Los temas se esquematizan en la figura 1.

Figura 1 Valuación: Flujo de fondos y tasa ajustada por riesgo

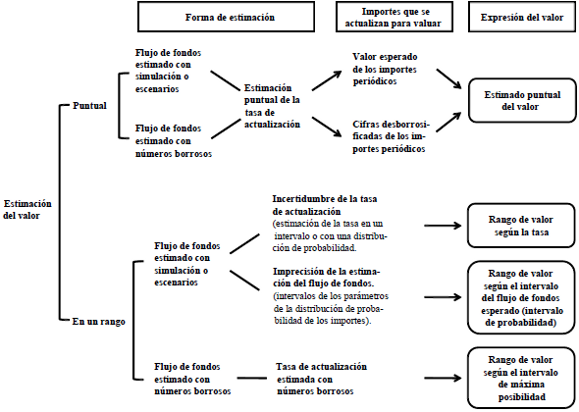

El modo de operar para la valuación en ambos casos se presenta en los puntos 4 y 5. Primero se plantea la valuación como una estimación puntual de valor, y después se considera la expresión de un intervalo o rango de valor. Esto requiere comentar las características de la estimación, en términos de la imprecisión y de la relación con la compensación por riesgo que se incluye en la tasa de actualización. De esta forma se caracteriza el que puede considerarse un auténtico valor borroso. En la figura 2 se muestra un esquema del análisis que se presenta.

Figura 2 Valor: Estimación puntual y en un rango, con mediciones probabilísticas y borrosas

En los puntos 6 y 7 se comentan otros aspectos relacionados con el valor estimado con una u otra base. El punto 6 muestra el encuadre conceptual que tiene la estimación de un valor en un momento futuro, que es el caso de las estimaciones que se usan en las técnicas de valuación que incluyen el reconocimiento explícito de la flexibilidad (como un árbol de decisiones, o el valor de opciones reales contenidas en un proyecto o negocio).

Y en el punto 7 se señalan los principales problemas que tiene la noción de un "valor probabilístico" y de su equivalente posibilístico (que es un valor que se denomina borroso, aunque podría decirse que es un valor incorrectamente denominado borroso).

Como se expresa, el punto de referencia en este ensayo es la valuación (monetaria) de un proyecto o un negocio, y no sólo la determinación de una medida que permita la comparación entre alternativas (que se denomina selección de proyectos en el proceso de evaluación).

La situación de valuación requiere una estimación razonable y se considera que el grado de detalle del análisis es el suficiente para esa razonabilidad. Es decir, la medición no consiste, en un extremo, en una cuenta preliminar con estimaciones muy genéricas; ni supone, en el otro extremo, un análisis de riesgo muy específico y pormenorizado.

Por la variedad de nociones y de herramientas que intervienen, y para no afectar demasiado la línea de desarrollo, algunos aspectos se detallan en apéndices. Por la misma razón, y porque no parecen esenciales para la presente argumentación, no se incluyen los aspectos conductuales de la decisión de inversión, y tampoco el tratamiento explícito de la flexibilidad que puede estar contenida en el proyecto de negocio (más allá del comentario relacionado con este tema en el punto 6).

2. Valuación con el flujo de fondos

El valor de un proyecto de inversión (y, genéricamente, el valor de un negocio) es la cifra en que se puede realizar la transacción de un flujo de fondos como el que se estima para el proyecto. También puede entenderse como una medida del efecto que tiene el proyecto en el valor de la empresa que considera esa inversión.

La medición, en principio, se refiere a un valor transable, un precio: es el valor de un título (o una cartera de títulos) con un perfil temporal y grado de riesgo del flujo de fondos similar al del proyecto o negocio. Entonces, con el flujo de fondos que se estima para el proyecto se considera la cartera de títulos que es equivalente, y la suma de sus precios es el valor del proyecto.

Este valor es independiente de la preferencia temporal por consumo del decididor (o inversor), ya que él puede ajustar el flujo de efectivo que requiere para su perfil de consumo mediante transacciones con títulos. Las condiciones de esto se conocen como el enunciado de separación de Fisher-Hirshleifer (que se resume en el apéndice 1)1.

Si no existen títulos transados que sean directamente equivalentes al proyecto o el negocio, el valor se mide como una estimación del precio que tendría un título con ese flujo de fondos, si se transara (es decir, el precio de mercado del derecho a obtener ese flujo de fondos). Esta valuación se realiza como el valor actual del flujo de fondos estimado para el proyecto, considerando una tasa de actualización que es congruente con esa medición de los importes periódicos.

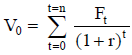

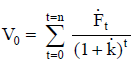

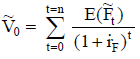

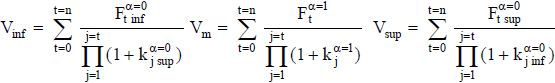

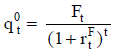

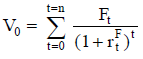

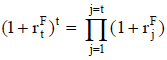

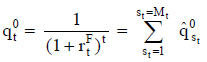

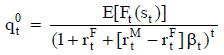

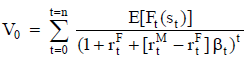

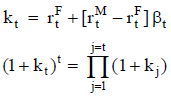

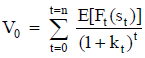

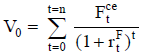

Con el perfil estimado del flujo de fondos,  , y una tasa de actualización r, el valor se calcula:

, y una tasa de actualización r, el valor se calcula:

| Ecuación 1 |

Según sea el perfil del flujo de fondos estimado (con la división de períodos que se use en cada caso) puede existir un importe en el momento al que se refiere la valuación  . Al considerar este importe en el cálculo, el valor que se obtiene es una medida neta, antes de realizar algún compromiso de fondos en el proyecto2.

. Al considerar este importe en el cálculo, el valor que se obtiene es una medida neta, antes de realizar algún compromiso de fondos en el proyecto2.

La forma más difundida es la valuación con una tasa ajustada por el riesgo del flujo de fondos. Esa tasa se estima como una aproximación razonable a la tasa de rendimiento requerido en el mercado de capital para un flujo de fondos con características similares al que se estima. Sin entrar en detalles que no hacen a la finalidad de este ensayo, consideremos que la tasa puede medirse con alguna forma aplicable del modelo de valoración de títulos (CAPM, capital asset pricing model)3.

Alternativamente, el valor de un proyecto se puede determinar con la perspectiva del decididor, considerando el rendimiento que requiere para comprometer el capital, capital que se recuperará al obtenerse el flujo de fondos del proyecto según la estimación realizada.

En cualquiera de estos casos, para la valuación es necesario estimar el flujo de fondos del proyecto y evaluar el riesgo, es decir, la incertidumbre a la que están expuestos los resultados de la inversión.

Tal estimación suele reflejar la opinión de expertos o analistas, opinión que se refiere tanto al negocio y su desempeño como a los títulos que son comparables (o el rendimiento que sería comparable en el mercado de capital). Quien decide acerca del proyecto pone en relación la estimación de valor así realizada con la situación individual u organizacional que considera pertinente4. Podría decirse que de este modo quedarían separadas la descripción de desempeño y riesgo (y el valor calculado) de las consideraciones personales o políticas en la organización, según las cuales esa valuación se evalúa en términos de la conveniencia de una decisión.

Existen variantes metodológicas para expresar la estimación del flujo de fondos de un proyecto o negocio, y para operar con ellas y obtener el valor. A continuación se considera el modo en que esas variantes permiten obtener una estimación de valor que sea coherente con las nociones aquí resumidas.

3. Flujo de fondos: Estimaciones probabilísticas y borrosas

3.1 Modelo financiero del proyecto y una primera forma de estimar el valor

La estimación del flujo de fondos de un proyecto o de un negocio se realiza con un modelo en el que se representa la situación económica y técnica pertinente: inversión, cantidades, precios, costos, impuestos. Estas son las variables con las que se determinan las magnitudes de los componentes del flujo de fondos: ganancia, impuestos, y activos y pasivos operativos.

Cada una de esas variables es el resultado de una estimación explícita (o de una consideración implícita) de variables primarias y de relaciones entre ellas. Por ejemplo, la estimación de ventas y costos puede hacerse a partir de la estimación del crecimiento de la economía, de la estructura interna del sector (evolución, competidores, esfuerzo comercial, etc.), de los procesos y tecnología que se consideran, de la evolución de los sectores relacionados, y de la expectativa de precios internos e internacionales.

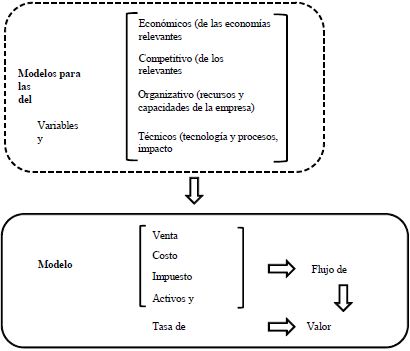

Estas variables y relaciones se consideran con modelos económicos, organizativos, técnicos (o ingenieriles), y de otra índole, y el grado de detalle depende de la finalidad de la evaluación y de la disponibilidad de información para los analistas.

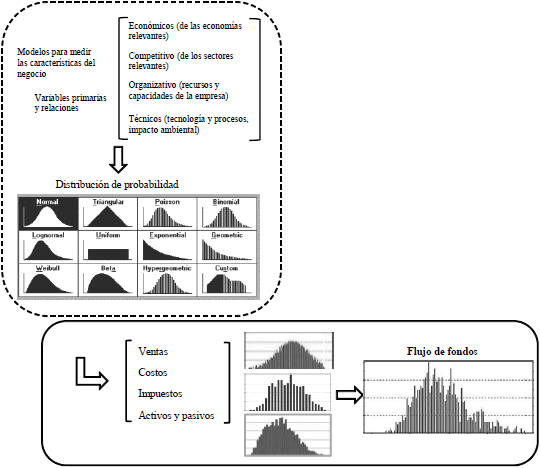

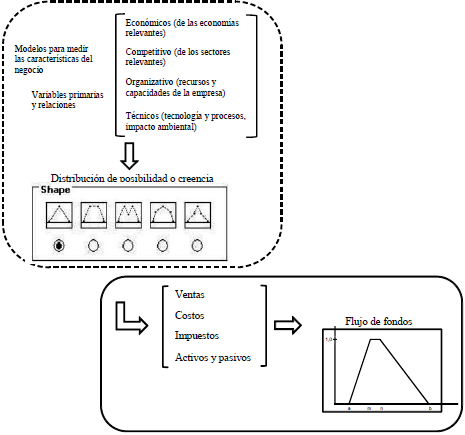

El conjunto puede verse como una descripción del negocio abierta en diferentes niveles de modelos (figura 3). En cada nivel se identifican los factores de incertidumbre a los que está expuesto el negocio. El último nivel es el modelo financiero (los componentes del flujo de fondos), y a partir de éste se realiza la valuación.

Figura 3 Niveles de estimación

Más allá del grado de detalle de la estimación (las variables primarias que se consideran), la forma más simple (y bastante difundida) es trabajar sólo con los importes periódicos más probables del flujo de fondos,  . Estos se obtienen con la magnitud, también más probable, de las variables que se consideran para formar el modelo del flujo de fondos.

. Estos se obtienen con la magnitud, también más probable, de las variables que se consideran para formar el modelo del flujo de fondos.

Según las características de riesgo que se evalúan implícitamente en esta medición (o con alguna aproximación de sensibilidad), se estima una tasa de actualización congruente; digamos, una tasa de actualización k que contiene una compensación por el riesgo de la inversión. Consideremos que esa tasa es única para todo el horizonte, y que se realiza una estimación puntual,  . En ese caso, el valor del proyecto se calcula:

. En ese caso, el valor del proyecto se calcula:

| Ecuación 2 |

La tasa de actualización compensa el riesgo del flujo de fondos, y por eso el valor  es una estimación puntual del precio de ese flujo de fondos en el momento de la valuación.

es una estimación puntual del precio de ese flujo de fondos en el momento de la valuación.

Más adelante (en el punto 5) se comenta que la estimación puede explicitar un rango para el valor, si se plantea un factor de error en la estimación (por ejemplo, +/- 3%) o un intervalo para los importes probables, o bien si la tasa de actualización se estima en un intervalo.

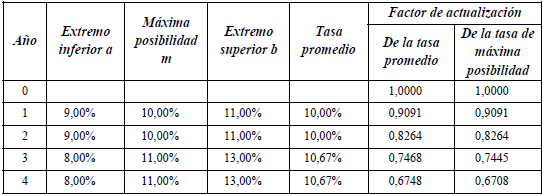

3.2 Estimación probabilística del flujo de fondos

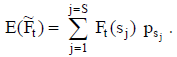

La estimación probabilística del flujo de fondos consiste en expresar los importes periódicos como un valor esperado,  , considerando explícitamente una distribución de probabilidad de cada uno de esos importes. Esta distribución se estima mediante simulación probabilística o considerando distintos escenarios.

, considerando explícitamente una distribución de probabilidad de cada uno de esos importes. Esta distribución se estima mediante simulación probabilística o considerando distintos escenarios.

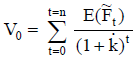

a) Estimación con simulación aleatoria

Una forma de realizar la estimación probabilística es expresar las variables de los modelos que se formulan para el proyecto como variables aleatorias5, con distribuciones de probabilidad que las representan. A partir de esto se determina la distribución de probabilidad de los importes del flujo de fondos,  .

.

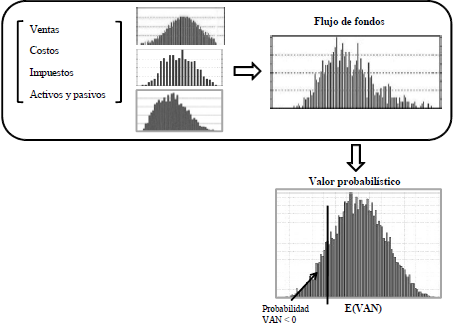

La distribución de probabilidad de cada importe se suele calcular con simulación aleatoria (o de Montecarlo), con muestras aleatorias simuladas de las variables que se consideran en el modelo del flujo de fondos. Este procedimiento fue descripto por David Hertz en 1964 (Hertz, 1964) como una metodología que desarrolló en McKinsey, y su uso se ha extendido al popularizarse los programas de simulación;6 se esquematiza en la figura 4.

Figura 4 Simulación y flujo de fondos

Los modelos que se usan para la estimación suelen requerir la consideración de dependencias entre las variables (la relación, según funciones económicas entre, por ejemplo, tamaño del mercado, participación, precio y esfuerzo comercial). En la estimación con simulación aleatoria se requiere especificar el grado de correlación entre las variables en cada período y en períodos sucesivos. Cabe mencionar que las variaciones en las muestras simuladas con las distribuciones que se usan pueden estar o no correlacionadas, ya que ésa es una información que se estima explícitamente7.

La estimación de la distribución de probabilidad de las variables a partir de las cuales se determina el flujo de fondos puede reflejar información que se describe de modo estadístico (por ejemplo, la distribución observada de precios, o de fallos o de productos defectuosos de una máquina, etc.). También puede basarse en otras evidencias, o en las creencias según la información del analista o experto. Esto último suele denominarse probabilidad subjetiva, para distinguirla de los fenómenos que se pueden describir con una distribución de las variaciones aleatorias observables (las "frecuencias")8.

Podría decirse, sin embargo, que todas las estimaciones de probabilidad son subjetivas, en el sentido de que se basan en la información disponible para quien las realiza. Esta información puede ser de frecuencias observadas, de características intrínsecas de un fenómeno (cuando se conoce la estructura de funcionamiento), de plausibilidad de un hecho, de consenso de opiniones, etc. A partir de esa información se infiere la distribución que se considera más representativa. Por eso, la calificación subjetivo no debe pensarse con el significado de arbitrario: se considera que, con similar información, varios individuos llegarían a la misma estimación de probabilidad.

Los grados de creencia pueden ser distintos según la información. Por eso se dice que, en el ámbito de las estimaciones para decisiones de negocios, la probabilidad no es la creencia de un lego, sino de alguien con conocimiento de aquello que se estima. De todos modos, la información suele ser incompleta o parcial. Esto tiene consecuencias, tanto en el significado del valor que se calcula como en la consideración explícita de la imprecisión de las estimaciones. En los puntos 4 y 5 se comentan estos aspectos.

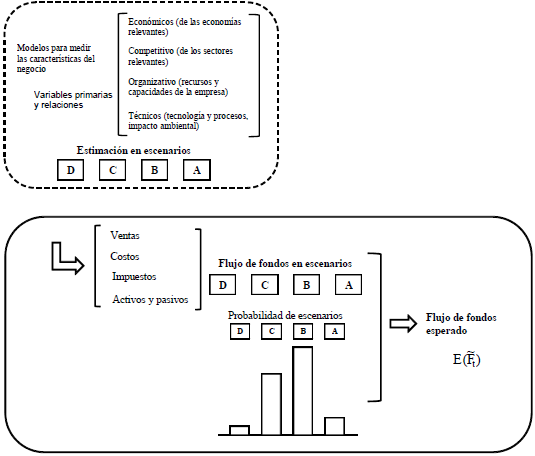

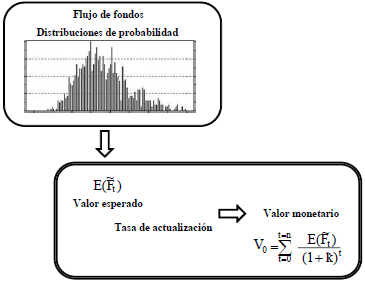

b) Estimación con escenarios

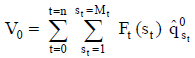

La medición del valor esperado del flujo de fondos puede realizarse estimando los importes periódicos en diferentes configuraciones del futuro, que se denominan genéricamente estados (ver el esquema en la figura 5). Cuando los estados se reducen a una cantidad relativamente pequeña de perspectivas acerca del desenvolvimiento de la inversión se suelen designar como escenarios9.

Figura 5 Escenarios y flujo de fondos

En cada una de estas perspectivas del futuro se estiman las variables del modelo del flujo de fondos. La estimación en cada escenario puede ser puntual, o mediante las distribuciones de probabilidad de esas variables (medidas, a su vez, con simulación de Montecarlo).

El flujo de fondos se expresa con el valor esperado de los importes, considerando una estimación de la probabilidad  del escenario s (que expresa el grado de creencia en la materialización de cada escenario). Los escenarios son, podría decirse, las variables aleatorias básicas de la estimación, y en cada escenario se reconoce la incertidumbre acerca de los importes periódicos,

del escenario s (que expresa el grado de creencia en la materialización de cada escenario). Los escenarios son, podría decirse, las variables aleatorias básicas de la estimación, y en cada escenario se reconoce la incertidumbre acerca de los importes periódicos,  10.

10.

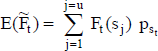

Con S escenarios considerados en la estimación, el importe esperado por período se determina con los importes estimados y la probabilidad de cada escenario:

|

En sentido estricto, la estimación en escenarios refleja perspectivas podría decirse, separables o discretas, acerca del futuro, por eso se consideran dos grupos de distribuciones de probabilidad: de las variables en cada escenario y de los escenarios.

La estimación de la distribución de probabilidad de los importes periódicos en un solo paso, con la distribución de las variables (tal como se describe en el apartado a anterior), refleja una situación de perspectiva única acerca del futuro (con una estimación de importes y variabilidad). Por eso, cuando la representación más adecuada del futuro requiere considerar esas características discretas, puede resultar difícil estimar distribuciones de probabilidad de las variables y sus relaciones de modo que se mida el valor esperado del flujo de fondos en un solo paso.

La referencia a escenarios, sin embargo, se ha difundido también para estimar el flujo de fondos en situaciones que son de perspectiva única (del estilo: "gran crecimiento", "crecimiento medio", "crecimiento bajo"). Se separa en unos pocos puntos algo que es continuo y único (crecimiento, precios, etc.) porque puede funcionar mejor como un recurso de comunicación. Este uso tal vez se origina en las connotaciones atractivas que tiene la expresión escenarios del negocio.

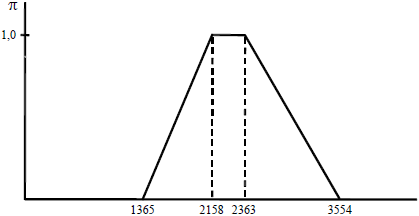

3.3 Estimación del flujo de fondos con números borrosos

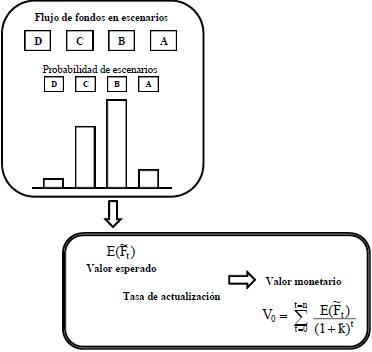

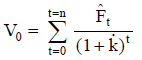

a) Flujo de fondos borroso y desborrosificado

La estimación de las variables primarias que se consideran para el proyecto o el negocio puede expresarse con números borrosos (fuzzy numbers). Operando con éstos se obtienen los componentes del flujo de fondos (ganancia, impuestos, y activos y pasivos operativos) también como números borrosos. Con estos componentes se determina el número borroso de los importes periódicos, que se puede simbolizar  (donde la B es por borroso; también se puede expresar

(donde la B es por borroso; también se puede expresar  , la F es por fuzzy), como se muestra en la figura 6.

, la F es por fuzzy), como se muestra en la figura 6.

Figura 6 Números borrosos y flujo de fondos

Para el uso en la valuación se obtiene una cifra  de cada importe periódico del flujo de fondos mediante la desborrosificación (defuzzification) de los números borrosos calculados

de cada importe periódico del flujo de fondos mediante la desborrosificación (defuzzification) de los números borrosos calculados  .

.

Desborrosificar significa determinar un número preciso o nítido (crisp) con el que se representa a un número borroso. Genéricamente, la desborrosificación es una operación que se realiza para que los números borrosos puedan emplearse en instrucciones o algoritmos que requieren una magnitud única (no un intervalo). Por ejemplo, para la respuesta en un sistema de control, para ordenar o comparar números borrosos; o, en el caso de la valuación, para calcular un valor con una tasa ajustada por riesgo. Hay varios métodos de desborrosificación; los más simples son variantes de una media aritmética (denominados "centro de gravedad", o centroide, y "media de máximos")11.

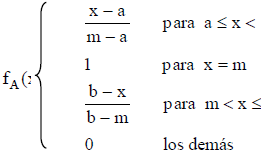

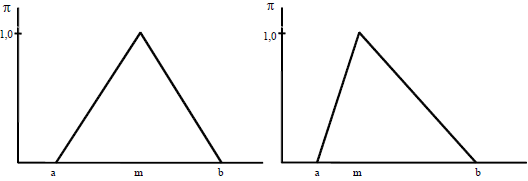

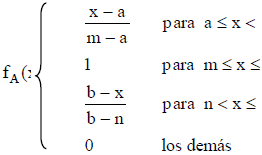

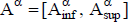

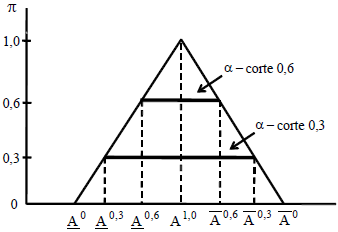

b) Comentarios acerca de los números borrosos

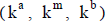

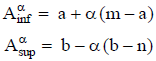

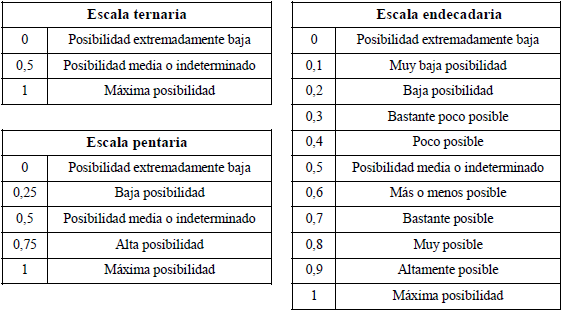

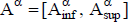

Los números borrosos son una generalización de los intervalos para la expresión de posibilidad o creencia acerca de algo. Un número borroso es una familia de intervalos que representan la estimación de una magnitud. Los números únicos (no borrosos, denominados precisos o nítidos, crisp) y los intervalos simples se pueden considerar casos especiales de números borrosos.

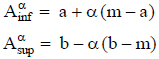

La aritmética borrosa (fuzzy arithmetic) es un cálculo con intervalos, que opera sobre números que se especifican según la noción que se tiene de la variable estimada. Entonces, la aritmética borrosa es un formalismo para realizar cálculos con cantidad numéricas que son conocidas imprecisamente (imprecisión que se expresa entre 0 y 1), y que se definen con una distribución unimodal que llega a la unidad para uno o varios valores.

La función de pertenencia de un número borroso se puede interpretar como una distribución de posibilidad. La posibilidad de algo es una medida de pertenencia a un conjunto. A diferencia de la probabilidad, la posibilidad no es distributiva en el conjunto pertinente: la suma de posibilidades (de, por ejemplo, la magnitud del flujo de fondos, o de los escenarios) es mayor que 1.

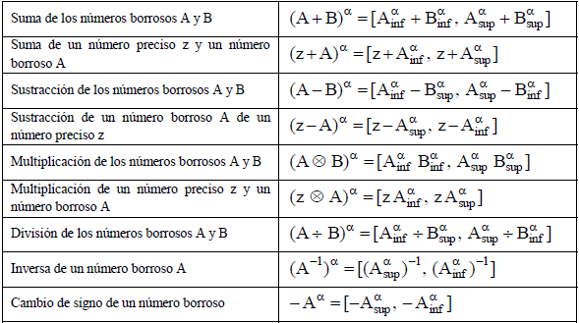

Los cálculos con números borrosos son relativamente simples (si se usa alguno de los programas de computación disponibles para realizar las operaciones). En el apéndice 2 se comentan los detalles y se describen formalmente las operaciones aritméticas.

El cálculo con intervalos supone que las variables con las que se opera están totalmente correlacionadas (es equivalente a decir, en una estimación probabilística, que el coeficiente de correlación es 1 cuando se suman o multiplican intervalos, y es -1 cuando se restan o dividen). Por esto, el resultado que se obtiene es un intervalo más amplio (señal de más incertidumbre), en comparación con el que reflejaría una situación con correlación menor, o sin correlación12.

Finalmente, a veces se dice que los cálculos con estimaciones que se expresan con números borrosos son una aplicación de la lógica borrosa (fuzzy logic, también denominada lógica difusa)13. Los cálculos con estimaciones borrosas, para muchos tipos de análisis económicos y técnicos (entre ellos la valuación), se encuentran presentados con ese rótulo, que no es estrictamente correcto: lo que se aplica es la aritmética borrosa14.

c) Probabilidad, posibilidad y tipos de incertidumbre

La teoría de posibilidad15 y las mediciones borrosas se suelen plantear como una forma de tratar las situaciones de imprecisión que es más adecuada que la teoría de probabilidad. Se dice que ésta se relaciona con la incertidumbre aleatoria (propia de la estructura de un fenómeno), mientras que la posibilidad se refiere a la incertidumbre epistémica (originada en el conocimiento incompleto o parcial)16.

Las funciones de posibilidad se presentan como análogas de las funciones de probabilidad, y se dice que deberían usarse cuando la incertidumbre se origina en la imprecisión de la situación y no en la aleatoriedad. La imprecisión puede ser directamente cuantitativa o lingüística. La primera se trata en la teoría de posibilidad cuantitativa (de Dubois y Prade), y la segunda (que se denomina vaguedad) se trata específicamente en la teoría de conjuntos borrosos y de posibilidad (de Zadeh)17.

La teoría de posibilidad y la teoría de probabilidad son dos formas con las que se puede reflejar la propagación de la incertidumbre de las estimaciones, hasta llegar a la medida resultante (que, en la valuación, es el flujo de fondos y la tasa de actualización). Entonces, se dice que puede hacerse una representación borrosa de la imprecisión o una representación probabilística de la variación.

Esta distinción, sin embargo, no es tan nítida como puede parecer en el enunciado. Las estimaciones con forma probabilística pueden reflejar tanto la incertidumbre estrictamente aleatoria como la imprecisión por deficiencias de información, y también se pueden expresar así las estimaciones referidas a acontecimientos que no son repetitivos en el sentido de disponer de una distribución de frecuencias18.

La formalización de la teoría de posibilidad y la expansión formal de la teoría de probabilidad a las situaciones de imprecisión se han producido juntas en los últimos veinte años, y pueden verse como un movimiento hacia conceptos y herramientas más finos para tratar la incertidumbre19.

4. Estimación puntual del valor de un proyecto

Sea que los importes se estimen con una expresión probabilística o con números borrosos, no existen diferencias en la forma en que se realiza la valuación con el flujo de fondos actualizado. El resultado no es un valor probabilístico o un valor borroso, respectivamente, sino que se obtiene lo que la valuación dice en su nombre, una estimación de valor.

Pueden existir estimaciones de valor en un intervalo, pero esto no depende estrictamente de una u otra forma de expresar la medición del flujo de fondos.

Un aspecto esencial es el alcance de la tasa de actualización que se emplea, y específicamente la compensación por riesgo que incluye. La relación entre el riesgo del negocio y esta compensación evoca el tema de la información que subyace en la estimación del flujo de fondos y en los rendimientos de mercado.

Un defecto de información que produce estimaciones muy imprecisas es un "riesgo" que no estaría compensado en la tasa requerida por usuarios informados. El grado de diferencia en la base de información, sin embargo, no queda mejor reflejado en estimaciones borrosas en vez de probabilísticas: no se refiere a la imprecisión y su tratamiento, sino a la relación entre la imprecisión de la estimación del flujo de fondos y la tasa de actualización.

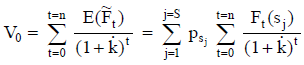

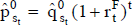

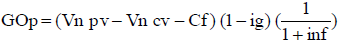

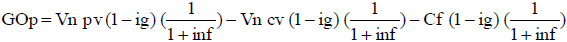

4.1 Valuación con estimaciones probabilísticas

Con la expresión probabilística de las estimaciones se determina la distribución de probabilidad del flujo de fondos, que se describe con la magnitud esperada  y alguna medida de variabilidad (por ejemplo, el desvío estándar). Esto puede reflejar una medición mediante simulación aleatoria o con escenarios.

y alguna medida de variabilidad (por ejemplo, el desvío estándar). Esto puede reflejar una medición mediante simulación aleatoria o con escenarios.

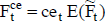

El valor se calcula actualizando el valor esperado de esos importes periódicos,  (figuras 7 y 8). Si la tasa de actualización se estima de modo puntual20, el valor es:

(figuras 7 y 8). Si la tasa de actualización se estima de modo puntual20, el valor es:

| Ecuación 3 |

Figura 7 Valuación con flujo de fondos simulado

Figura 8 Valuación con flujo de fondos en escenarios

Este valor de la inversión es una estimación puntual del valor del proyecto o el negocio, considerando que la incertidumbre acerca del flujo de fondos está compensada con la tasa ajustada por riesgo que se emplea.

De modo preciso, al valuar estimando la distribución de probabilidad del flujo de fondos no se obtiene una distribución de probabilidad del valor de la inversión, ni un posible rango del valor, sino una medida estimada puntual del valor. El valor de la inversión con el flujo de fondos esperado no es un valor esperado.

La incertidumbre que se expresa en las distribuciones de probabilidad de las variables con las que se estima el flujo de fondos puede implicar que los importes periódicos se distribuyan en un rango bastante grande. Pero esto no significa que la estimación del precio de ese flujo de fondos se realice con un rango de similar amplitud relativa. Esa variabilidad del flujo de fondos está compensada por la tasa ajustada por riesgo, y por eso puede hacerse una afirmación estrictamente puntual acerca del valor.

Por ejemplo, si el flujo de fondos se estima en un rango entre $ 40 y $ 100 por período, con un valor esperado de $ 75, y si la tasa que corresponde a ese nivel de riesgo es 10% anual, la estimación del valor de un flujo perpetuo de esa magnitud es $ 750 (= 75 ÷ 0,10). Justamente por esta característica del valor que se calcula de una inversión es posible realizar comparaciones del valor de varias alternativas de inversión.

Decir que el valor (el precio de ese flujo de fondos) puede ser hoy entre $ 400 y $ 1.000 no sólo es erróneo, sino que además puede generar perplejidad en el destinatario, que puede considerar, por la amplitud del rango, que la valuación realizada es muy poco informativa.

Parece prudente poner énfasis en este aspecto porque existe una propensión, al calcular el valor con el flujo de fondos que se obtiene mediante simulación aleatoria, a referirse al valor esperado y a la variabilidad (desvío estándar) de ese valor, y a realizar afirmaciones probabilísticas acerca del valor. Esto no es consistente, ni conceptual ni prácticamente, con el uso en la valuación de una tasa ajustada por riesgo. En el punto 6 se comentan algunos aspectos de esta práctica.

Por la mecánica del cálculo (mediante simulación o aritmética probabilística, o a partir del flujo de fondos en escenarios) se puede determinar una distribución del valor de la inversión con las distribuciones de los importes periódicos. Pero esto no significa que el valor se estime en el rango que resulta de esa distribución.

Si se realiza ese cálculo, y se determina una "distribución de probabilidad del valor" con la distribución de los importes periódicos, las afirmaciones probabilísticas se refieren al flujo de fondos, y sólo indirectamente al valor. Se puede decir, por ejemplo, que hay una probabilidad p de que el flujo de fondos tenga una magnitud tal que el valor (considerando la incertidumbre que se enfrenta y cuyo impacto se refleja en la tasa  ajustada por riesgo) sea menor que un importe específico.

ajustada por riesgo) sea menor que un importe específico.

En el ejemplo simplificado, con una estimación del flujo de fondos en el rango entre $ 40 y $ 100 por período, con un valor esperado de $ 75, y una tasa ajustada por riesgo de 10%, se puede decir que hay una probabilidad 0,2 de que el valor de ese flujo de fondos sea menor que $ 500.

Se interpreta de igual manera una afirmación probabilística referida a que el valor actual neto de un proyecto sea negativo.

La misma precaución se requiere en la interpretación de las cifras de valor en los escenarios que se consideran. Para transmitir una dimensión distinta del riesgo puede ser útil decir que en el "peor" escenario el valor es, como en ese ejemplo, $ 400. Esa dimensión se refiere al impacto que podría tener, en la situación de la empresa o del inversor, el que se manifieste efectivamente un escenario de resultados muy negativos. Por ejemplo, en tal situación un proyecto podría comprometer la continuidad de la empresa, o bien afectar significativamente su estrategia competitiva o financiera. Ese impacto, que depende de la magnitud del proyecto en relación con el tamaño de la empresa, no tiene una relación directa con la valuación que se considera aquí, sino que es un aspecto que interviene en la ponderación del valor como uno de los elementos de la decisión de inversión.

De todos modos, para que la afirmación acerca del valor en el peor escenario tenga la fuerza comunicacional que se pretende es necesario disimular su fundamento probabilístico.

Por una propiedad matemática (de la suma y la multiplicación), el valor del proyecto se puede calcular con el valor en cada escenario ponderado por la probabilidad de escenarios, o con el flujo de fondos esperado según la probabilidad de los escenarios.

Expresado con la formulación del apartado 3.2, si el valor esperado del flujo de fondos, con los importes y las probabilidades de los escenarios, es  , se cumple que

, se cumple que

|

El valor en cada escenario (en el lado derecho de la ecuación) no puede verse de modo aislado, ya que es tal considerando toda la distribución de probabilidad de los escenarios. Y esta distribución es consistente con la tasa de actualización ajustada por riesgo que se emplea en el cálculo.

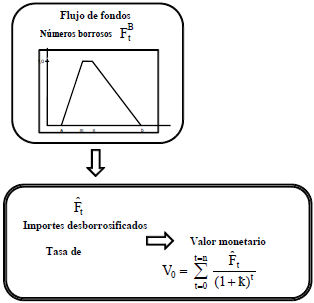

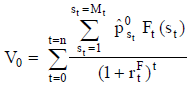

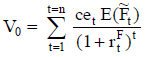

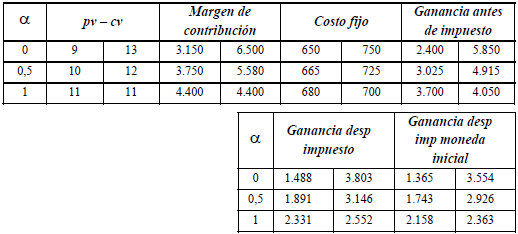

4.2 Valuación con estimaciones borrosas

Con la estimación del flujo de fondos como números borrosos, el valor del proyecto o el negocio se calcula con la cifra desborrosificada  de cada importe

de cada importe  (figura 9). Con una estimación puntual de la tasa de actualización que compensa el riesgo por las características del proyecto o el negocio, el valor se determina:

(figura 9). Con una estimación puntual de la tasa de actualización que compensa el riesgo por las características del proyecto o el negocio, el valor se determina:

| Ecuación 4 |

Figura 9 Valuación con flujo de fondos borroso

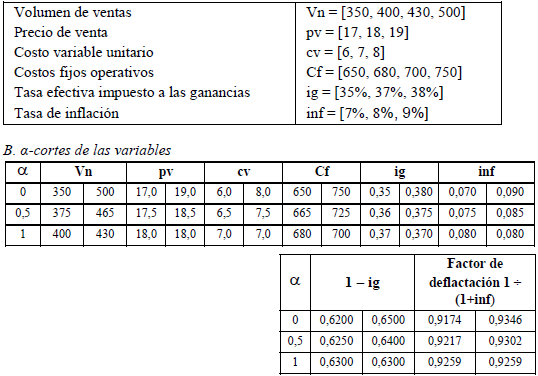

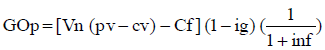

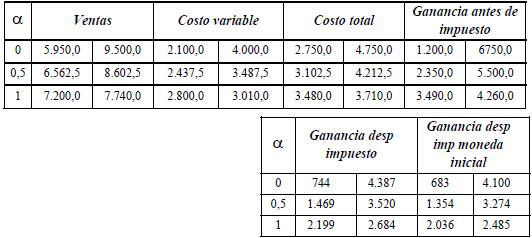

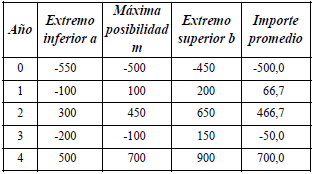

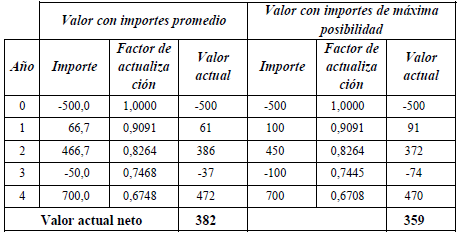

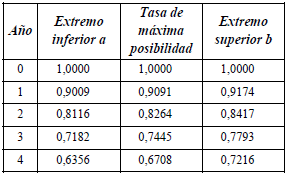

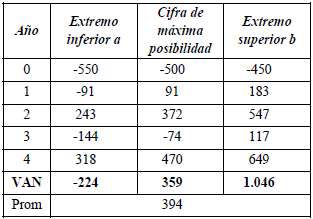

En el apéndice 3 se ejemplifica la valuación con las estimaciones expresadas con números borrosos. Se plantea el proyecto de inversión EME, cuyas estimaciones se resumen en números triangulares de los importes periódicos. En ese ejemplo la tasa de actualización también se estima con números triangulares (según lo que se explicará en el punto 5).

Si se desborrosifica tanto el flujo de fondos como la tasa, considerando el promedio, se obtiene que el valor actual neto es $ 382. También puede pensarse que es más representativo considerar que las cifras desborrosificadas son las de máxima posibilidad (el modo de los números triangulares). Entonces, el valor actual neto se estima en $ 359.

La diferencia es equivalente a la que existe al trabajar con el valor esperado o con el valor modal de una distribución de probabilidad21. Si se considera que esas estimaciones son distribuciones triangulares de probabilidad (en vez de números borrosos), y se realiza un cálculo con simulación de Montecarlo, se obtiene un resultado similar22.

Cuando se consideran explícitamente varias perspectivas de futuro (estados o escenarios), las estimaciones borrosas del flujo de fondos se realizan para cada escenario, y se opera con ellas considerando una distribución de posibilidad de los escenarios23. Se considera que el importe periódico esperado (en el sentido probabilístico) es la cifra desborrosificada con la que se calcula el valor.

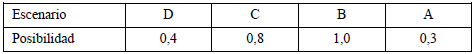

Para esto, la distribución de posibilidad se convierte en una distribución aditiva equivalente. Por ejemplo, se puede estimar las siguientes posibilidades para los escenarios que se consideran (del "peor" al "mejor"):

|

Los escenarios "extremos" tienen baja posibilidad, y se considera que uno de los escenarios intermedios, el B, es de máxima posibilidad. Como la posibilidad es una medida no aditiva, para operar se estandariza con la suma de las posibilidades (en este ejemplo, 2,5).

|

De modo análogo a lo que se menciona en el apartado 4.1 para la expresión probabilística de los escenarios, se puede calcular un valor en cada escenario con el flujo de fondos desborrosificado de ese escenario. Esto puede ser un recurso comunicacional para referirse al valor en el peor o en el mejor escenario, pero el intervalo completo de estos valores no es la expresión de un valor borroso.

Valuación con flujo de fondos desborrosificado y valor desborrosificado. La noción básica es que el valor que se calcula con una estimación borrosa del flujo de fondos no es un número borroso.

Por las mismas razones mencionadas, no parece correcto determinar un "valor borroso" a partir del rango completo de los números borrosos que se calculan para representar el flujo de fondos de la inversión o el negocio. Tal proceder no sería compatible con el uso de una tasa ajustada por riesgo para la valuación. Insistir en este aspecto puede parecer exagerado si no fuera porque se ha planteado, en muchos estudios, que la valuación de un proyecto de inversión a partir de estimaciones con números borrosos produce un "valor borroso" (fuzzy net present value). Las características de estas formulaciones se comentan en el apartado 6.2.

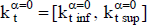

Consideremos el proyecto EME (cuyo cálculo se explica en el apéndice 3). El proceder mencionado implicaría informar que el valor actual neto del proyecto está entre una cifra negativa de $ 224 y un valor positivo de $ 1.046. El valor de máxima posibilidad, como se mencionó, es $ 359.

Esos extremos de muy baja posibilidad pueden tener algún contenido informativo, y son equivalentes a determinar el peor y el mejor resultado24. Pero, como información del valor estimado del proyecto, concluir que puede estar entre -224 y 1.046 parece un rango muy amplio; alguien podría decir que es como informar la temperatura que se pronostica para el mediodía en una ciudad diciendo que puede estar entre 5°C y 40°C.

No todos los estudios relacionados con las estimaciones borrosas plantean como resultado final un valor borroso. Por ejemplo, Lin y Lee (2010) desarrollan el cálculo del valor borroso de un proyecto, y usan ese resultado para un indicador desborrosificado que se pondera con factores estratégicos para obtener un puntaje del proyecto.

Yao, Chen y Lin (2005), al plantear un modelo para la valuación con el flujo de fondos actualizado borroso (fuzzy discounted cash flow, FDCF), consideran explícitamente una "tasa que refleja el riesgo estimado del flujo de fondos" o "tasa de rendimiento requerido" de los inversores. El modelo que desarrollan obtiene el valor mediante la desborrosificación del valor en el período de pronóstico específico y valor de continuación, los dos componentes que suelen usarse en las valuaciones.

Es decir, calculan el valor como un número borroso a partir de los componentes expresados de esa forma, y este número después se desborrosifica. Posiblemente, en la mayoría de los casos, no existirán diferencias significativas entre este resultado y el que se plantea aquí: desborrosificar los importes periódicos y con ellos calcular el valor.

Sin embargo, este último procedimiento presenta ventajas operativas y comunicacionales. ¿Para qué buscar expresiones, a veces bastante complicadas, para "borrosificar" el valor a partir de un flujo de fondos borroso, si esta "borrosificación" no es necesaria cuando se usa una tasa de actualización ajustada por riesgo?

4.3 ¿Qué riesgo está compensado en la tasa ajustada por riesgo?

Un aspecto a considerar en la valuación con una tasa ajustada por riesgo es la relación entre la incertidumbre del flujo de fondos y la compensación en la tasa de actualización. Como la valuación es una estimación del precio del flujo de fondos si se transara en el mercado de títulos, la primera respuesta es que la tasa de actualización compensaría el riesgo sistemático al que está expuesto el flujo de fondos. Por esto, se dice que debe considerarse esa compensación según la diversificación accesible en el mercado de referencia, y la tasa de actualización se estima con el rendimiento de mercado requerido para ese flujo de fondos.

Para proceder de este modo, la estimación del flujo de fondos debe reflejar expectativas acerca de la economía y el sector que sean congruentes con las que se manifiestan en los precios de los títulos. Este sería el conjunto de información con respecto al cual son condicionales los rendimientos esperados.

Puede pensarse que ésas son expectativas de consenso, o intersubjetivas, acerca de las variables económicas relevantes y la probabilidad de los estados futuros. Esto no implica suponer conocimiento completo de la distribución de probabilidad que, podría decirse, rige la realización de los estados futuros. Se considera que el rendimiento del mercado de títulos incluye una compensación por el riesgo de que ocurra uno u otro estado, y una compensación por la ambigüedad, o conocimiento parcial acerca de la distribución de probabilidad de los estados25.

Cuando las estimaciones del flujo de fondos de un proyecto o un negocio se basan en menos información que la que podría usarse con un análisis más cuidadoso, la imprecisión de esas estimaciones posiblemente no esté compensada en la tasa de rendimiento del mercado. Tal imprecisión se puede referir tanto a los factores que se consideran principalmente sistemáticos como a los factores que se relacionan más con riesgos diversificables.

En ese caso la valuación sería imprecisa (existiría un rango relativamente amplio de valor). Pero es difícil determinar de modo cuantitativo ese rango, porque es el propio juicio el que se basa en información excesivamente incompleta. Juzgar la propia imprecisión, en tal situación, implica saber lo que se manifiesta que no se sabe.

Hay dos consideraciones prácticas que disminuyen la importancia de este aspecto (la amplitud de la imprecisión y su relación con el rendimiento de mercado)

1) Como se ha mencionado, las estimaciones para la valuación reflejan la opinión de expertos o analistas, y por eso podría pensarse que no tienen un nivel tan alto de imprecisión.

2) Uno de los aspectos en que se basa la distinción entre incertidumbre aleatoria e incertidumbre epistémica es que esta última puede reducirse más que la primera con la obtención de más información. En el caso de la incertidumbre aleatoria, con más información sólo puede mejorarse la estimación de la distribución de probabilidad hasta el límite de la variabilidad intrínseca (se mejora la estimación de la distribución de probabilidad). Por eso se afirma que la evaluación de la incertidumbre debería orientarse a determinar hasta qué punto es recomendable reducir la imprecisión con más información (éste es, podríamos decir, el auténtico análisis de riesgo de una inversión).

En función de esto, parece adecuado considerar que las estimaciones referidas al proyecto o negocio son congruentes con el contenido informativo de la tasa de actualización del mercado. Entonces, la tasa que se emplea compensa los riesgos relevantes, y el valor que se calcula con ella no es una magnitud que quede descripta con una distribución de probabilidad o con un número borroso. Es, como se ha comentado, una estimación que puede expresarse de modo puntual, o bien en un intervalo, con las características que se mencionan en el punto siguiente. Esta última situación puede considerarse que es de ignorancia parcial razonable, una simplificación consciente que permite enunciar sus propios límites (a diferencia de lo mencionado antes con respecto a la imprecisión).

5. Estimación del valor en un rango

En la valuación de proyectos o negocios es frecuente que el resultado se exprese en un rango o intervalo, con el que se reconoce la imprecisión de las estimaciones en que se basa la cifra estimada de valor.

Si se trabaja con el flujo de fondos esperado y una medida puntual de la tasa de actualización, la forma más simple (aunque con poco fundamento) es determinar un rango con una medida estandarizada del posible error en la estimación: el intervalo se forma considerando el valor calculado +/- 3%, por ejemplo (o +/- 5%).

Esto implica suponer que las estimaciones son razonablemente ajustadas, ya que expresan la opinión de expertos en el tema; el rango busca transmitir la noción de que hay una imprecisión que es irreductible, aún con el trabajo de expertos.

Una forma más elaborada de expresar la estimación de valor en un rango se basa en considerar de modo explícito la imprecisión de la estimación del flujo de fondos y de la tasa de actualización. Ambos aspectos se comentan a continuación, con referencia a la expresión probabilística y a las mediciones borrosas.

5.1 Valuación con una tasa de actualización que se estima en un intervalo o como variable aleatoria

Puede ser adecuado expresar la estimación de la tasa de actualización en un intervalo, o con una distribución de probabilidad (también, como se considera en el apartado 5.3, con un número borroso). Esto reflejaría la incertidumbre acerca de cuál es la tasa de actualización que corresponde al riesgo del flujo de fondos estimado. Si se tienen en cuenta las modalidades más usuales para estimar la tasa de actualización, que aparezca este tipo de duda es algo bastante razonable.

En este caso, la estimación de valor no será puntual (la "mejor" medida del valor que puede hacerse con la estimación que se realiza del flujo de fondos y la tasa de actualización), sino que hay alguna forma de variabilidad en torno al valor esperado. Es claro que la magnitud de esta variabilidad depende de la incertidumbre acerca de la tasa, y no de la variabilidad del flujo de fondos (que está compensada en la tasa de actualización ajustada por riesgo).

La tasa puede expresarse en un intervalo (o, en términos probabilísticos, con una distribución uniforme) o con una distribución de probabilidad de otro tipo (por ejemplo, triangular)26. La variabilidad, o el rango de estimación del valor, se expresa según la distribución de la tasa de actualización.

Volvamos a considerar el ejemplo simplificado que se comentó en el apartado 4.1: un proyecto con un flujo de fondos entre $ 40 y $ 100 por año, con valor esperado de $ 75; con una tasa de actualización estimada de 10%, el valor es $ 750. Si la tasa se estima entre 9,5% y 10,5%, el valor podría medirse en el rango entre $ 714 (= 75 ÷ 0,105) y $ 790 (= 75 ÷ 0,095).

El valor esperado y la variabilidad del valor de la inversión se pueden calcular mediante simulación probabilística, actualizando el valor esperado de los importes periódicos con el factor de actualización según una muestra simulada de la tasa para cada período. Con el desvío estándar de esa simulación del valor se puede expresar un rango para el valor de la inversión.

El factor de actualización del importe de cada período se determina acumulando los factores que resultan de la simulación de la tasa en cada uno, ya que aunque la distribución de la tasa se estime igual en todos los períodos, la simulación implica una situación de tasas distintas en cada período. Puede ser práctico considerar que las tasas en cada período son estocásticamente independientes; de lo contrario, hay que reconocer una correlación serial27.

Si los parámetros de la distribución de la tasa son un límite inferior y uno superior (como ocurre con las distribuciones uniforme o triangular), el rango para el valor se puede aproximar con el valor según esos parámetros de la tasa de actualización.

En una estimación con distribución uniforme  , el valor está entre los extremos

, el valor está entre los extremos  y

y  . Si la distribución es triangular

. Si la distribución es triangular  , también se expresaría un "valor modal" del valor,

, también se expresaría un "valor modal" del valor,  , con el parámetro modal de la distribución.

, con el parámetro modal de la distribución.

Entonces, la variabilidad del valor es consecuencia de la incertidumbre acerca de la tasa de actualización que compensa la variabilidad estimada del flujo de fondos, pero no directamente de esta última.

Estas expresiones de valor en intervalos se reducen a una cifra única para realizar comparaciones de valor (cuando se requieren). Para esto se usa la cifra media del intervalo, o el valor con la estimación modal de la tasa.

5.2 Reconocimiento probabilístico de la imprecisión en la estimación del flujo de fondos

Algunas de las estimaciones que se usan en la valuación se pueden realizar a partir de un conjunto razonable de evidencia; en ese caso, la expresión probabilística de las variables tiene un sentido más cercano a la denominada incertidumbre aleatoria.

La estimación de muchas de las variables, sin embargo, se realiza a partir de información menos amplia; las distribuciones de probabilidad de algunas variables, y de los escenarios, suelen reflejar incertidumbre epistémica, originada en el conocimiento incompleto de aquello que se estima.

Es razonable pensar que la imprecisión es una característica general que tienen las estimaciones (tanto económicas como técnicas) que se usan para la valuación. En estos casos, considerar que se puede reflejar ese conocimiento en la estimación de una distribución de probabilidad para cada variable puede ser una condición poco realista.

En los últimos veinte años se han formulado varias teorías para representar estas situaciones de imprecisión28. La expresión probabilística toma alguna forma de intervalo para las distribuciones de probabilidad, según la evidencia disponible o las creencias subjetivas o de consenso acerca de la situación29.

El rango de imprecisión se puede aproximar mediante simulación. Una forma simplificada es obtener la estimación del flujo de fondos considerando dos conjuntos de distribuciones de probabilidad de las variables (se podría decir que se consideran dos "escenarios por imprecisión"), y usar el flujo de fondos esperado en cada caso como límites del intervalo de estimación.

También se puede aplicar la técnica de simulación con distribuciones cuyos parámetros se estiman en un intervalo (Kreinovich, Beck, Ferregut, Sanchez, Keller, Averill y Starks, 2004). Otra forma, más complicada operativamente, es realizar la simulación con distribuciones de probabilidad de los parámetros de las distribuciones de las variables (Hoffman y Hammonds, 1994; Hattis y Burmaster, 1994). Este tratamiento de la incertidumbre paramétrica se conoce como método de Montecarlo de segundo orden (Second-order Monte Carlo simulation, SOMCS), y consiste en simulaciones anidadas, aunque se puede expresar el conjunto como una simulación de primer orden.

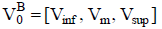

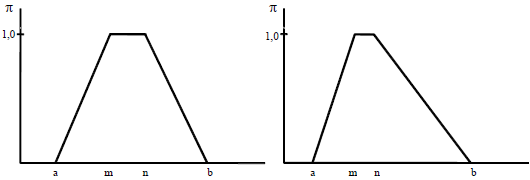

En lugar de simulación, se puede considerar la incertidumbre de las variables con un intervalo de distribuciones (es decir, los parámetros se estiman en intervalos), y calcular los límites de probabilidad (probability bounds). Es el método denominado de las "cajas de probabilidad" (P-boxes), por la forma gráfica que tiene el resultado (figura 10). El tamaño de la "caja" (el intervalo del valor esperado) depende de la correlación entre las variables que se consideran30.

Figura 10 Límites de probabilidad

Es claro que estas formas más elaboradas de operar con las estimaciones tienen sentido si el modelo para obtener el flujo de fondos se formula con varios niveles, y la imprecisión se relaciona con las variables más básicas (económicas o técnicas). En tales casos, la forma en que se propaga esa incertidumbre hasta los componentes del flujo de fondos puede ser importante.

Si, por el contrario, el modelo tiene pocos niveles, la medición probabilística más sofisticada proporciona únicamente una ilusión. Por ejemplo, cuando sólo se estiman los componentes del flujo de fondos del proyecto o el negocio (ventas, costos, impuestos, activos y pasivos), se obtienen cifras cuya calidad en poco difiere de una estimación directa de intervalos simples.

Con alguna de estas variantes se obtiene el rango de valor esperado del flujo de fondos, y se calcula un rango de valor del proyecto. Este rango es distinto al rango completo de la distribución de probabilidad del flujo de fondos (y debería ser significativamente menor).

El valor en ese rango se calcula con la tasa ajustada por riesgo. Para interpretar esto hay que considerar que la tasa compensa el riesgo que se manifiesta en la distribución del flujo de fondos, pero no la imprecisión en la medida del propio parámetro, el valor esperado del flujo de fondos. Al estimar un intervalo para los importes periódicos esperados, se puede pensar que se abre una brecha en la estimación, una indeterminación de origen epistémico que, en la valuación, no está compensada por la tasa de actualización que se emplea.

Si ese rango es muy amplio, significa que la información disponible no permite una estimación muy adecuada del valor. Como esa amplitud se origina en incertidumbre epistémica, es posible reducirla con más información o con mejores juicios expertos.

5.3 Tasa de actualización como número borroso e intervalo de valor de máxima posibilidad

Consideremos el caso en que la tasa de actualización se estima como un número borroso  31. Entonces, el valor que se calcula con el importe periódico desborrosificado,

31. Entonces, el valor que se calcula con el importe periódico desborrosificado,  , y esa tasa borrosa, es un número borroso.

, y esa tasa borrosa, es un número borroso.

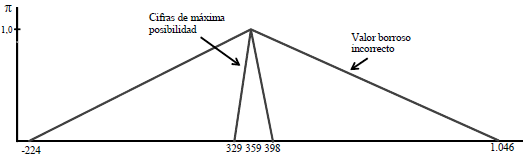

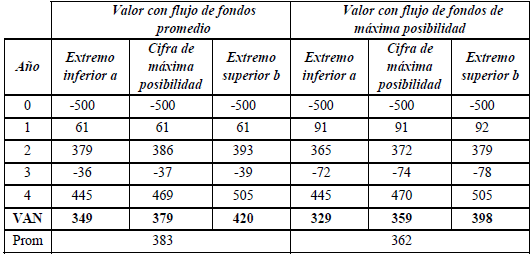

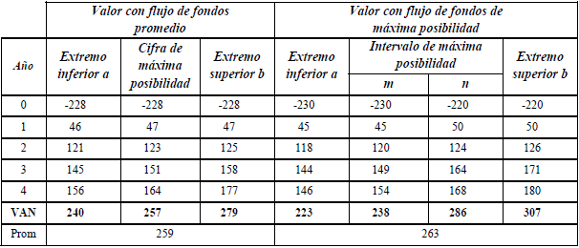

En el ejemplo que se comenta en el apartado 4.2 (ver apéndice 3) se considera el proyecto EME, con estimaciones triangulares del flujo de fondos y de la tasa de actualización. Vamos a operar con el flujo de fondos desborrosificado, pero reconociendo en el valor la imprecisión con que se estima la tasa.

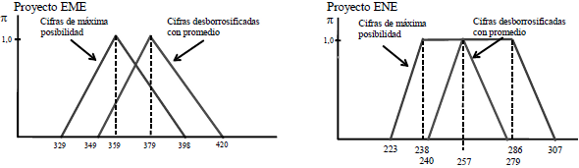

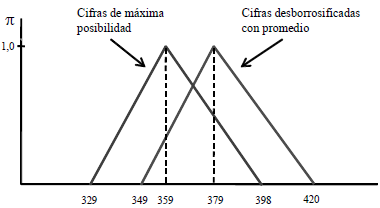

Si los importes periódicos se desborrosifican con el promedio, el valor actual neto se estima entre $ 349 y $ 420, con $ 379 como máxima posibilidad. La estimación se expresa como un número triangular porque la tasa de actualización está medida de ese modo.

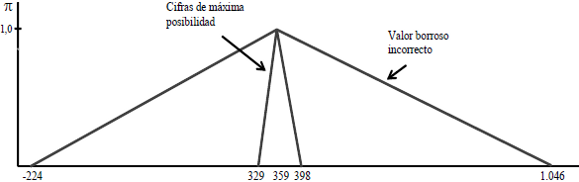

Al considerar como importe periódico el de máxima posibilidad, el VAN es [329, 359, 398]. La diferencia con el cálculo anterior es atribuible a la pequeña asimetría hacia el extremo superior de los importes en algunos períodos.

El rango de la tasa de actualización expresa la imprecisión acerca de cuál es la tasa que compensa la incertidumbre del flujo de fondos. Por eso, es razonable operar explícitamente con la borrosidad de la tasa, pero no con la borrosidad del flujo de fondos.

En el ejemplo EME se considera que los importes son números borrosos triangulares, y por eso hay una sola cifra de máxima posibilidad. Esto ocurre si todas las variables primarias con las que se calculan los componentes del flujo de fondos son números triangulares.

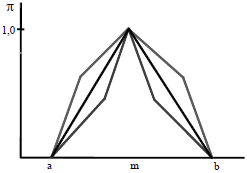

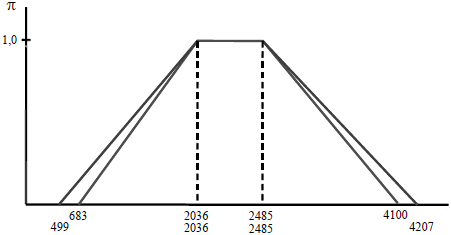

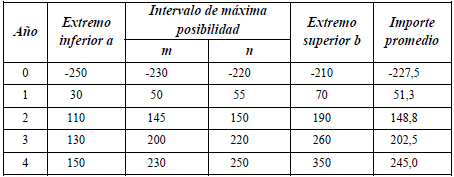

Lo más frecuente es que algunas estimaciones sean rectangulares o trapeciales, además de triangulares (e incluso con otras formas, lineales o no lineales). En estos casos, los importes periódicos tienen una forma aproximada trapecial (según cómo se opere con los α-cortes, ver apéndice 2) y existe un intervalo de máxima posibilidad.

El valor que se calcula con ese intervalo, y una tasa estimada con forma triangular, es un número borroso trapecial.

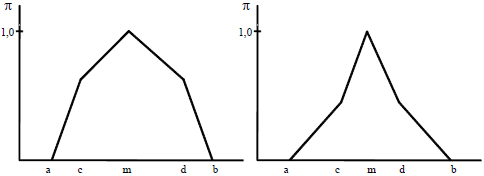

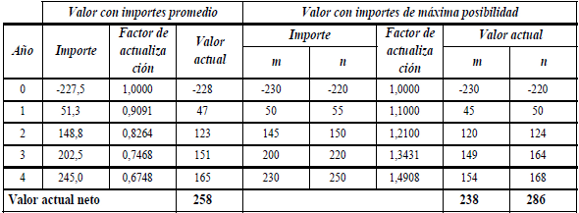

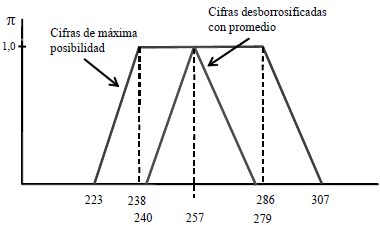

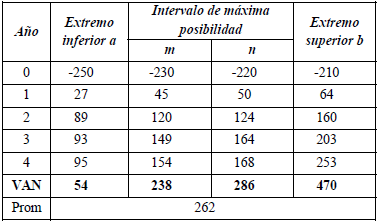

En el ejemplo ENE (que se desarrolla en el apéndice 3) se expresa la estimación del flujo de fondos con números trapeciales. Operando con la tasa y el intervalo de máxima posibilidad de los importes periódicos se obtiene el valor actual neto como número borroso [223, 238, 286, 307]. El intervalo de máxima posibilidad del valor resulta del intervalo del flujo de fondos y la tasa de máxima posibilidad, y los extremos ($ 223 y $ 307) están influidos por los extremos de la tasa.

Figura 11 Valor borroso de dos proyectos

Ese intervalo del valor (entre $ 238 y $ 286) puede interpretarse de modo similar a lo que resulta de usar para el cálculo los límites de probabilidad comentados en el apartado anterior. Estos límites reflejan la imprecisión acerca de la distribución de probabilidad más representativa; como los límites se estiman con dos distribuciones posibles, el valor esperado de estas distribuciones sería equivalente a los extremos de máxima posibilidad de los números borrosos trapeciales.

La conclusión es que, en ambas formas de calcular el valor (con intervalos probabilísticos o de máxima posibilidad), la estimación expresa el grado de imprecisión de las cifras que se consideran más representativas del proyecto o negocio que se valúa.

Claramente no es toda la incertidumbre acerca de las cifras del negocio, sino lo que puede verse como una indeterminación acerca de las que serían las cifras más representativas; es expresar que hay una indeterminación irreductible en esa valuación, por la forma en que se realiza y/o por la información disponible.

El intervalo de valor que se calcula es lo más parecido a un valor auténticamente borroso. Auténtico en el sentido de que resulta de la brecha, o imprecisión central con que se representa la incertidumbre para la valuación. Es decir, es un número borroso que no es sólo consecuencia de realizar operaciones con las expresiones numéricas borrosas del flujo de fondos.

Las operaciones que se realizan con los números borrosos completos del flujo de fondos son inconsistentes con el uso de una tasa de actualización ajustada por riesgo. Esta inconsistencia existe tanto en la noción de valor probabilístico como en la noción que se suele proponer de un valor borroso.

6. El valor como valor esperado en un momento futuro

La valuación es la estimación del precio que tiene (o tendría si fuera transado) el flujo de fondos que se considera para un proyecto o negocio. Esa estimación se suele referir al precio en el momento presente. En las secciones anteriores se ha considerado el significado que tiene la estimación obtenida a partir de medidas probabilísticas o borrosas del flujo de fondos, con la forma de un estimado puntual o de un rango de valor.

Se ha enfatizado que, al calcularse con una tasa de actualización ajustada por riesgo, la medida puntual de valor no es un valor esperado (en el sentido probabilístico). Y que la medida de valor en un rango (o intervalo) resulta de la imprecisión que se reconoce en la estimación de la tasa de actualización o de la distribución de probabilidad de los importes periódicos. Pero ese rango no depende de la distribución completa de probabilidad de los importes periódicos, ya que el riesgo que muestran está compensado, en la valuación, con la tasa ajustada por riesgo.

En algunos tipos de análisis financiero se usan estimaciones del precio que tendría un proyecto o negocio en un momento futuro. Un caso es la estimación del precio, al final del período explícito de pronóstico, del flujo de fondos posterior al mismo (es el denominado valor de continuación o valor terminal).

Otro caso es la estimación del precio de un negocio al cabo de un determinado tiempo, en diferentes estados futuros. Esta medición se realiza para considerar el efecto de decisiones que podrán tomarse en un momento futuro, según la configuración de los estados y el valor en cada uno. Típicamente, la valuación en el momento presente se basa en alguna forma de reconocer las trayectorias y su probabilidad, hasta cada momento. Es, de modo genérico, la perspectiva de valor de las opciones reales, valor que se determina con árbol de decisiones, con programación dinámica, o con otros enfoques de valuación32.

El valor estimado en un momento futuro es claramente un valor esperado (con una distribución de probabilidad) o caracterizado como un número borroso. Ese valor se determina con los importes periódicos estimados para los períodos posteriores al momento al que se refiere el valor.

Digamos, para concretar la noción, que el período de estimación explícita que se considera es tres años y que el valor al fin de ese lapso se calcula con el flujo de fondos estimado a partir del año 4. Esa cifra se determina con la tasa ajustada por riesgo pertinente, que compensa la incertidumbre que afecta a esos importes periódicos. Pero el valor así calculado es, en el momento presente, un valor esperado: está influido por la incertidumbre entre este momento y el momento futuro de referencia (en el ejemplo, el fin del año 3).

El valor en un momento futuro es un valor esperado no por la incertidumbre posterior al momento de referencia (que está compensada con la tasa ajustada por riesgo que se usa) sino por la incertidumbre que existe entre el presente y el momento de referencia.

Tal valor (o precio futuro estimado) se considera en el cálculo de valor en el momento presente mediante alguna forma de actualización que reconoce el riesgo durante ese lapso. Por ejemplo, el valor de continuación se introduce en la valuación considerando la tasa ajustada por riesgo aplicable al lapso entre el momento presente y el momento de referencia. Como se ha explicado, es una estimación puntual del valor en el momento presente; o bien se expresa en un rango que reconoce la imprecisión de las estimaciones que se emplean.

En el caso de la valuación de opciones reales, el cálculo del valor en el momento presente se realiza con el valor en los momentos futuros y alguna forma de reconocer el riesgo en el lapso entre el presente y esos momentos (según sea el tipo de riesgos que se estimen, se considera un ajuste en la tasa de actualización o en el flujo de fondos). Por ejemplo, la posibilidad de realizar una inversión al cabo de dos años se evalúa considerando el valor en ese momento, en cada estado (ese valor es una estimación del precio en ese momento y ese estado, que puede hacerse con el flujo de fondos posterior y la tasa ajustada por riesgo pertinente). Con la probabilidad de estado (o escenario) se determina el valor esperado en el año 2; según el modelo que se considere, para esto pueden usarse probabilidades ajustadas (probabilidad neutral al riesgo, ver apéndice 1). En ese caso, el valor en el momento presente se calcula con la tasa sin riesgo como tasa de actualización.

Como conclusión, el valor en un momento futuro, como cualquier estimación con esa referencia temporal, es un valor esperado (en el sentido probabilístico) o un valor borroso (según la borrosidad de las variables que se consideran hasta ese momento futuro). Pero no lo es por las características de la estimación del flujo de fondos en que se basa ese valor (los importes posteriores al momento de referencia), sino por la incertidumbre hasta el momento en que comienza ese flujo de fondos estimado. El carácter de esperado del valor se origina en la incertidumbre acerca de los estados en el momento futuro de referencia, y no en la incertidumbre de lo que ocurrirá después (ya que eso está compensado con la tasa ajustada por riesgo).

7. El significado de un valor probabilístico y un valor borroso

7.1 El análisis basado en un valor probabilístico

a) Análisis de riesgo con una distribución de probabilidad del valor

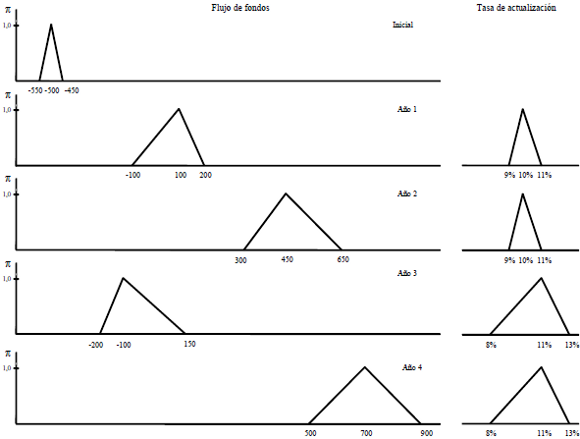

Se suele denominar "análisis de riesgo de un proyecto de inversión" a la evaluación basada explícitamente en una distribución de probabilidad del valor, distribución que se determina a partir de una estimación probabilística del flujo de fondos. Con esa distribución se calcula, por ejemplo, la "probabilidad de pérdida" (valor actual neto negativo) (figura 12), y se puede comparar la variabilidad de la distribución del valor de dos o más proyectos (expresado gráficamente, según la forma de las distribuciones acumuladas y su posible cruzamiento)33.

Figura 12 Distribución de valor: Uso incorrecto de las estimaciones probabilísticas

Por lo general, en ese tema no se comentan distinciones acerca de la tasa de actualización con la que se calcula el valor que tendría esa distribución y, también habitualmente, se usa una tasa ajustada por riesgo.

Sin embargo, cuando se usa una tasa de actualización ajustada por riesgo es incorrecto referirse a un valor esperado del valor de la inversión  y a la variabilidad de ese valor (el desvío estándar,

y a la variabilidad de ese valor (el desvío estándar,  ), ambos determinados a partir de la distribución de probabilidad del flujo de fondos34. Esta variabilidad del valor no se puede interpretar de modo claro, porque se ha determinado con una tasa de actualización que compensa la variabilidad del flujo de fondos. Por esto, considerar que esa variabilidad

), ambos determinados a partir de la distribución de probabilidad del flujo de fondos34. Esta variabilidad del valor no se puede interpretar de modo claro, porque se ha determinado con una tasa de actualización que compensa la variabilidad del flujo de fondos. Por esto, considerar que esa variabilidad  es un elemento más en la interpretación del valor

es un elemento más en la interpretación del valor  que se calcula implicaría que se está teniendo en cuenta dos veces el riesgo (mediante la tasa ajustada por riesgo y al evaluar la inversión según la variabilidad del valor que se calcula con esa tasa).

que se calcula implicaría que se está teniendo en cuenta dos veces el riesgo (mediante la tasa ajustada por riesgo y al evaluar la inversión según la variabilidad del valor que se calcula con esa tasa).

A fin de que exista consistencia entre el riesgo medido como variabilidad del valor, y la cuantificación de éste, se plantea que la distribución del valor (con los parámetros  y

y  ) se calcule con la tasa sin riesgo. En este caso, el valor esperado en esa distribución

) se calcule con la tasa sin riesgo. En este caso, el valor esperado en esa distribución  no es una estimación del precio del flujo de fondos, sino que el valor realmente se obtiene después, con la evaluación del riesgo según la variabilidad

no es una estimación del precio del flujo de fondos, sino que el valor realmente se obtiene después, con la evaluación del riesgo según la variabilidad  35. Esta es la característica del que se conoce como modelo de Hillier.

35. Esta es la característica del que se conoce como modelo de Hillier.

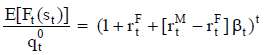

b) Origen y evolución de la medida de un valor probabilístico

La medida probabilística del valor se origina en el planteo que inicialmente realizó Frederick Hillier (Hillier, 1963), que se refería al cálculo del valor esperado y la variabilidad del valor reconociendo algunos tipos de dependencia serial de los importes periódicos.

En ese contexto, el valor como variable aleatoria (digamos, descripto con valor esperado y variabilidad,  y

y  ) se obtendría usando una tasa de actualización que no contenga una compensación por el riesgo del flujo de fondos, es decir, una tasa sin riesgo,

) se obtendría usando una tasa de actualización que no contenga una compensación por el riesgo del flujo de fondos, es decir, una tasa sin riesgo,  (digamos,

(digamos,  si se expresa con una estimación puntual):

si se expresa con una estimación puntual):

| Ecuación 5 |

Este valor esperado  se convierte en el valor estimado del flujo de fondos mediante un equivalente de certidumbre

se convierte en el valor estimado del flujo de fondos mediante un equivalente de certidumbre  , de modo que

, de modo que  .

.

El coeficiente  refleja la preferencia por riesgo (según la variabilidad de la distribución del valor). Se denomina equivalente a certidumbre único (single certainty equivalent) para distinguirlo de los coeficientes de equivalencia a certidumbre de los importes periódicos con los que se puede expresar un flujo de fondos equivalente.

refleja la preferencia por riesgo (según la variabilidad de la distribución del valor). Se denomina equivalente a certidumbre único (single certainty equivalent) para distinguirlo de los coeficientes de equivalencia a certidumbre de los importes periódicos con los que se puede expresar un flujo de fondos equivalente.

Estos coeficientes resultan de la estimación de la utilidad que se asigna a importes inciertos (específicamente, es el importe cierto que se considera equivalente a un importe sujeto a riesgo, como en una apuesta). Los coeficientes de equivalencia a certidumbre se usan para describir los resultados de las alternativas en la teoría formal de decisión.

Además, la relación entre la variabilidad del valor  (con tasa sin riesgo) y el coeficiente de equivalencia a certidumbre

(con tasa sin riesgo) y el coeficiente de equivalencia a certidumbre  que se usa para la valuación debería considerar el efecto de los riesgos diversificables. El desvío estándar del valor es un indicador de riesgo total (como lo es el desvío estándar de los importes periódicos), mientras que el valor que se busca calcular es un estimado del valor de mercado del flujo de fondos. Ese valor, entonces, reflejaría el rendimiento que compensa sólo el riesgo sistemático pertinente.

que se usa para la valuación debería considerar el efecto de los riesgos diversificables. El desvío estándar del valor es un indicador de riesgo total (como lo es el desvío estándar de los importes periódicos), mientras que el valor que se busca calcular es un estimado del valor de mercado del flujo de fondos. Ese valor, entonces, reflejaría el rendimiento que compensa sólo el riesgo sistemático pertinente.

Este método de evaluación de proyectos basado en el valor probabilístico tuvo difusión académica durante los años 1960, y se podía encontrar mencionado también como enfoque de Hillier y Hertz, ya que podía aplicarse con las medidas de la distribución de probabilidad del valor formuladas inicialmente por Hillier, o bien con el cálculo de esa distribución mediante simulación aleatoria que planteó David Hertz (aunque él no lo aplicó a una distribución del valor actual, sino de la tasa interna de rentabilidad)36.

El cálculo de un valor probabilístico de modo analítico (al estilo de Hillier, no con técnicas numéricas, como la simulación aleatoria) ha sido el objeto de varios modelos que procuran reflejar situaciones más complicadas de correlación entre los importes periódicos37.

Estos modelos se plantean como base para el tipo de "análisis de riesgo de proyectos" que se comenta en el apartado a anterior, y no son claros en cuanto a la tasa de actualización que suponen (ya que se suele hacer una referencia genérica a la "tasa de actualización" o la "tasa de interés"). Puesto que no consideran el uso del factor de equivalencia  , se infiere que el valor esperado que resulta es una estimación del precio, es decir, que se usaría una tasa ajustada por riesgo. Entonces, presentan el problema de interpretación de la variabilidad (que puede provocar, en la evaluación, una consideración duplicada de la exposición al riesgo).

, se infiere que el valor esperado que resulta es una estimación del precio, es decir, que se usaría una tasa ajustada por riesgo. Entonces, presentan el problema de interpretación de la variabilidad (que puede provocar, en la evaluación, una consideración duplicada de la exposición al riesgo).

7.2 La medida de un valor supuestamente borroso

La noción de un valor borroso, calculado a partir de las estimaciones borrosas del flujo de fondos y de la tasa de actualización, comparte con la noción de un valor probabilístico el problema de la interpretación.

Hay formulaciones de los números borrosos aplicados al cálculo de valor actual desde mediados de los años 1980. A partir de los años 1990 se presentan desarrollos generalizados, que se comentan en este apartado, para calcular un valor (más específicamente, un valor actual neto) borroso. Esos desarrollos analíticos parten de una estimación borrosa del flujo de fondos y de la tasa de actualización, y obtienen expresiones formales para calcular el valor borroso. En algunos casos, también se considera un estimado borroso de la inversión inicial38 y de la vida económica de un proyecto.

a) Una formulación del denominado "valor borroso"

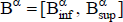

Chiu y Park (1994) realizan un planteo general para el cálculo del valor actual neto mediante la actualización de un flujo de fondos borroso. El resultado es un valor como un número borroso, con una función de pertenencia no lineal. Proponen un cálculo aproximado como una forma de simplificación operativa, suponiendo que el valor actual neto es un número borroso triangular.

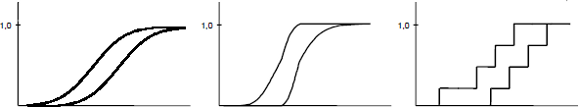

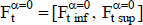

De este modo, se calculan las cifras de valor para los intervalos de pertenencia extremos (α-corte 0, con el significado de esta noción que se explica en el apéndice 2), y el valor con las cifras de máxima posibilidad del flujo de fondos (α-corte 1). El valor se especifica como el número borroso:

| Ecuación 6 |

Con la estimación de los componentes del flujo de fondos se obtienen los importes periódicos  como números borrosos. La tasa de actualización se estima como un número borroso

como números borrosos. La tasa de actualización se estima como un número borroso  . Se consideran los extremos de esos números borrosos (α = 0) y el importe de máxima posibilidad (α = 1).

. Se consideran los extremos de esos números borrosos (α = 0) y el importe de máxima posibilidad (α = 1).

En cada importe periódico, el intervalo de mínima posibilidad es  , y el importe de máxima posibilidad es

, y el importe de máxima posibilidad es  . Se procede del mismo modo con la tasa de actualización:

. Se procede del mismo modo con la tasa de actualización:  y

y  .

.

Se calcula el valor en los extremos y para la estimación de máxima posibilidad:

|

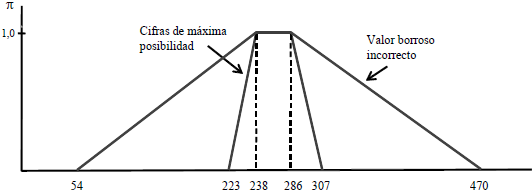

Este cálculo es el que se comentó en el apartado 4.2, señalando que no es congruente con el uso de una tasa de actualización ajustada por riesgo. En el caso del proyecto EME (que se desarrolla en el apéndice 3) implica decir que el valor actual neto es un número borroso entre $ 224 negativo y $ 1.046 (figura 13).

Figura 13 Un ejemplo de VAN borroso correcto e incorrecto

Al expresar la estimación de valor de ese modo no se tiene en cuenta que la imprecisión acerca del proyecto o el negocio (que se traduce en números borrosos con un rango mayor o menor) es parte de lo que se consideraría al estimar un adicional por riesgo en la tasa de actualización. Ese rango del flujo de fondos está compensado en la valuación, y no debe interpretarse como información acerca del riesgo del proyecto que se agrega a la compensación que está incluida en la tasa.

Por eso, en definitiva, los cálculos de valor con estimaciones borrosas del flujo de fondos se resumen en la cifra (o el intervalo) de máxima posibilidad. El resultado es similar a realizar la valuación con los importes desborrosificados, tal como se explicó en el apartado 4.2.

b) Estudios que se refieren a una medida de "valor borroso"

Los estudios de este tema son realizados, principalmente, por autores que provienen del ámbito de aplicación de las disciplinas matemáticas a las decisiones39. Tal vez por esto no son suficientemente claros en la distinción del efecto que tiene, en la interpretación del valor calculado, el uso de una tasa de actualización ajustada por riesgo.

Algunos se refieren a la "tasa de actualización" (discount rate), y se podría llegar a inferir de las cifras en los ejemplos numéricos que están considerando una tasa ajustada por riesgo. En otros casos se menciona que la tasa es de costo de capital, por lo que parecen referirse a una tasa ajustada por riesgo. También se hace referencia a una "tasa de interés", y en un caso se dice: "tasa de interés borrosa para representar el costo de capital de la empresa".

La distinción, sin embargo, es fundamental para interpretar el valor que se calcula. Como se comentó para el valor probabilístico, la borrosidad del valor (originada en la borrosidad del flujo de fondos) es una medida relevante de incertidumbre sólo si los importes se actualizan con una tasa sin riesgo.

Con ese cálculo se obtiene un número borroso que representa una dimensión del valor, ya que no incluye explícitamente la compensación por el riesgo40. El riesgo se expresaría con una medida del grado de "borrosidad" (análogo a la variabilidad de una distribución de probabilidad), y el valor del proyecto o el negocio se calcula considerando un corrector por borrosidad (análogo del coeficiente de equivalencia a certidumbre  que se comenta en el apartado 6.1 para la expresión probabilística).

que se comenta en el apartado 6.1 para la expresión probabilística).

Por el contrario, el cálculo produce directamente un estimado del valor cuando el riesgo (expresado con la borrosidad o la variabilidad del flujo de fondos) está compensado en la valuación mediante el adicional por riesgo en la tasa de actualización.

Similar aspecto debe considerarse en la versión borrosa del "análisis de riesgo". Kahraman y Kaya (2010) desarrollan el cálculo de la probabilidad borrosa de que el valor actual neto de un proyecto sea menor que cero.