Servicios Personalizados

Articulo

Estudios Económicos

versión On-line ISSN 2525-1295

Estud. Econ. vol.35 no.71 Bahía Blanca jul. 2018

Diagnóstico da tributação da renda da pessoa jurídica no Brasilº

Diagnosis of corporate income tax in Braxil

Nelson Leitão Paes*

* Universidade Federal de Pernambuco e Universidade Federal do Mato Grosso, Brasil. Correo electrónico: nlpaes@gmail.com

enviado: 30 octubre 2017

aceptado: 20 marzo 2018

Resumen

Este artículo analiza la tributación a las ganancias de la persona jurídica en Brasil en su trayectoria reciente, la importancia de la recaudación y el impacto en las inversiones y la carga sectorial, siempre bajo la óptica comparada. Así, la evolución de la tributación sobre las ganancias en Brasil es cotejada con la de los países de la Organización para la Cooperación y el Desarrollo Económico (OCDE) y de América Latina. Los resultados apuntan a que Brasil presenta alícuotas nominales elevadas, pero cuya recaudación está en nivel inferior a la media de América Latina y de la OCDE. En el lado de la inversión, el país también impone altas tasas efectivas, por encima de la media de los países desarrollados. En el estudio sectorial, se verificó una rápida migración de la base renta del sector industrial al sector financiero.

Clasificación JEL: H20, H22, H25.

Palabras clave: impuesto a las ganancias de la persona jurídica, alícuotas efectivas, carga tributaria, sectores económicos.

Abstract

This paper analyzed the taxation of corporate income in Brazil in its recent history, importance of the revenues, impact on investment and sector tax burden, always from the comparative perspective. Thus, the evolution of taxation on income in Brazil in its most important aspects is compared with the trajectories of countries from the Organization for Economic Cooperation and Development (OECD) and Latin America. The results show that Brazil has high nominal rates with lower revenues than the average for Latin America and the OECD. For investment, the country also has high effective tax rates, well above the average of developed countries. In the sector study, the numbers suggest a rapid migration of the corporate income tax base from the industrial sector to the financial sector between 2008 and 2012.

JEL Code: H20, H22, H25.

Keywords: Corporate Income Tax, Effective Rates, Tax Burden, Economic Sectors.

INTRODUÇÃO

A tributação da renda das empresas tem tido importante destaque na comunidade internacional. Os ministros do G20 endossaram, em 2013, iniciativa da Organização para Cooperação e Desenvolvimento Econômico (OCDE) de confrontar os baixos valores recolhidos por empresas multinacionais.

De fato, Apple, Google e Starbucks se utilizaram de mecanismos para o deslocamento da renda entre filiais de forma a reduzir o montante pago a título de imposto de renda1. Este tipo de planejamento tributário agressivo despertou a atenção da população e dos políticos das maiores economias do mundo.

A resposta, porém, ainda tem sido mais retórica do que prática. Afinal, tributos menores podem representar acréscimo nos investimentos, o que é um grande apelo em momentos de crise econômica, como a que se tem vivido nos últimos anos.

No Brasil, este tema voltou à pauta em 2015, diante da necessidade de recursos do governo federal como forma de trazer mais estabilidade fiscal. A elevação da Contribuição Social sobre o Lucro Líquido (CSLL) das instituições financeiras representa o mais recente capítulo da busca por mais receitas.

Este artigo se propõe a analisar a tributação da renda da pessoa jurídica no Brasil em sua trajetória recente, importância da arrecadação, impacto nos investimentos e carga setorial, sempre sob a ótica comparada.

Assim, a evolução da tributação sobre a renda no Brasil em seus aspectos mais relevantes - alíquota, arrecadação e base de cálculo, é cotejada com as trajetórias dos países da OCDE e da América Latina. Um retrato da importância relativa do Imposto de Renda da Pessoa Jurídica em relação aos demais tributos e à arrecadação total também é fornecido.

Quanto ao investimento, duas medidas de cálculo de alíquotas efetivas são apresentadas para o Brasil e comparadas com a de outros países, e por fim, apresenta-se a dinâmica recente da carga setorial do IRPJ e CSLL.

Os resultados apontam que o Brasil é um país com alíquotas nominais elevadas, mas cuja arrecadação tem se mostrado em patamar inferior à da média da América Latina e da OCDE. Do lado do investimento, o país também apresenta alíquotas efetivas elevadas, bem acima da média dos países desenvolvidos. No estudo setorial, os números sugerem uma rápida migração da base do IRPJ e da CSLL do setor industrial para o setor financeiro entre 2008 e 2012.

Após esta breve introdução, a seção seguinte apresenta uma revisão da literatura, com enfoque sobre os desenvolvimentos recentes teóricos e empíricos que este ramo da economia tem passado, para em seguida tratar do ponto principal do artigo que é a análise da tributação da renda das empresas no Brasil, em comparação com outros países. Nas conclusões, reforçam-se os principais resultados com sugestões para a política tributária brasileira.

I. REVISÃO DE LITERATURA

I.1. Aspectos teóricos

A questão de como se tributar o rendimento do capital tem sido tema de intensa pesquisa e debate na literatura econômica. Harberger (1962) mostrou que a tributação sobre a renda das empresas tinha um efeito sobre toda a economia. No seu modelo, para uma economia fechada, este imposto desencorajava o uso do capital pelas empresas, impactando negativamente no tamanho das empresas e reduzindo o investimento pela redução do retorno do capital.

Posteriormente, Chamley (1986) e Judd (1985) em artigos clássicos nesta literatura, com modelos neoclássicos de agentes de vida infinita, sugeriram que a tributação do capital deveria ser reduzida a zero como forma de maximizar o bem-estar social. Surge então a teoria da tributação ótima do capital.

O interesse da tributação ótima é reduzir a perda de peso morto na economia (deadweight loss, em inglês), ou seja, um aumento da eficiência econômica. A perda de peso morto aparece em razão da mudança de comportamento dos agentes induzida pelo sistema tributário. Os agentes tomam decisões econômicas diferentes das que escolheriam se não houvesse tributação, o que reduz o seu bem-estar. No caso tributário, Stiglitz (2000) aponta que a perda de bem-estar é proporcional ao quadrado da alíquota tributária, e depende também das elasticidades envolvidas.

Este resultado aumentou o interesse no tema e vários artigos examinaram se a tributação ótima do capital seria zero com formulações e hipóteses alternativas aos modelos de Chamley e Judd.

Por exemplo, Jones, Manuelli e Rossi (1993) introduziram capital humano no modelo original e verificaram que as alíquotas tributárias deveriam ser zero não só para o capital físico como também para o capital humano. Atkeson, Chari e Kehoe (1999) testaram o resultado da tributação zero do capital com agentes heterogêneos, com crescimento endógeno e com agentes de vida finita. Novamente, a tributação ótima do capital continua sendo zero. Judd (1999) em outro artigo confirmou os achados do seu primeiro trabalho.

Porém, a partir do final da década de 1990, a literatura mudou, e muitos autores sugeriram que a tributação do capital deveria ser positiva em modelos com especificações diferentes de Chamley e Judd. é preciso lembrar que no final da década de 1980 e início da década de 1990, a teoria do crescimento voltou à agenda econômica com o desenvolvimento dos modelos de crescimento endógeno, que passaram a trazer para dentro dos modelos o mecanismo de inovação e desenvolvimento de novas firmas e tecnologias. Também sofreu grande impulso o desenvolvimento de modelos com mercados incompletos e, com a globalização da economia, muitos também passaram a adotar especificações de economia aberta. Estes novos modelos serviram de inspiração para testar os resultados da tributação ótima do capital.

Uma parte desta nova literatura sobre a tributação do capital utiliza modelos de gerações sobrepostas (OLG), onde os agentes têm vida finita. Erosa e Gervais (2002) encontram que a tributação ótima do capital pode ser positiva se lazer e consumo são mais complementares quando os agentes são mais velhos do que quando os agentes são mais novos. Jacobs e Bovenberg (2005) introduzem capital humano formado endogenamente no modelo OLG. Verificam que a tributação do capital deveria ser positiva para reduzir as distorções provocadas pela tributação da renda do trabalho, aproximando a economia do uso mais eficiente dos insumos para a produção.

Outra linha de pesquisa tem se concentrado no papel dos mercados incompletos. Aiyagari (1995) e Golosov, Kocherlakota e Tsyvinski (2004) sugerem que a tributação do capital pode ser positiva mesmo em modelos de agentes de vida infinita. Ao se tributar o rendimento do capital, o governo pode redistribuir recursos de mercados que não sofrem restrições de liquidez para outros mercados em que há restrições, e também de estados da natureza de alta renda para estados de baixa renda. Assim a tributação do capital ajudaria em mercados com restrições de acesso a capital e no mercado de seguros.

Na linha do crescimento endógeno, Aghion e Villaverde (2013) apresentam um modelo de crescimento schumpteriano na qual as inovações decorrem de investimentos em pesquisa e desenvolvimento. Segundo os autores a decisão de se tributar o capital depende do nível de gasto público. Para níveis baixos, pode ser ótimo até subsidiar o capital. Porém, para níveis de gasto elevado, tributar a renda do capital passa a ser positiva. O motivo é que neste último caso a tributação do trabalho passa a ter alíquotas muito elevadas, o que afeta a oferta de trabalho e prejudica o mercado de inovações.

Harberger (1995, 2008) ampliou o seu modelo original, tornando a economia aberta. Concluiu que a mobilidade do capital é capaz de alterar seus resultados iniciais, já que o retorno do capital tende a se equalizar entre os países. Assim, o capital tenderia a migrar de países com alta tributação para países com baixa tributação. Países com tributação mais baixa tenderiam a apresentar maior relação capital/produto, maior produto marginal do capital e maiores salários.

Harvey e Rosen (2009) acrescentam outro motivo para se tributar o capital: a proteção da integridade do imposto de renda da pessoa física. Se a tributação do capital fosse zero, os acionistas teriam grande benefício já que apenas pagariam impostos no momento em que os lucros fossem distribuídos, uma vez que os lucros retidos não seriam tributados.

Plumper e Troeger (2009) também ressaltam os limites políticos para a redução das alíquotas sobre o rendimento do capital. Como salientam os autores, há limites impostos pelos eleitores para a redução das alíquotas. Estes reduzem o suporte político quando percebem que tais benefícios fiscais aumentam o déficit do governo, reduzem a provisão de bens públicos ou implicam em aumento da tributação em outras bases, como o consumo e a renda do trabalho.

Por fim, a informalidade pode afetar o desenho da tributação do capital. Em países latino-americanos, nos quais a informalidade deste tipo de imposto pode superar os 50% (Gómez-Sabaíni e Morán, 2016), passaram-se a adotar regimes simplificados de tributação para pequenas empresas como uma tentativa de formalizar as empresas menores. Assim, em muitos países da região, os regimes simplificados incluem a tributação da renda do capital com alíquotas substancialmente menores e tendo por base de cálculo a receita bruta das empresas. Para o caso brasileiro, há alguma evidência de que o Simples Nacional, regime simplificado para as pequenas empresas do país, teve efeito na redução da informalidade (Fajnzylber, Maloney e Montes-Rojas, 2009).

I.2. Resultados empíricos

A questão da mobilidade do capital passou a desempenhar um aspecto central na avaliação empírica dos efeitos da tributação do capital. De fato, a OCDE documenta uma forte redução nas alíquotas nominais do IRPJ desde a década de 1980 nos países que fazem parte da organização. A alíquota média em 1981 era de 47,5%, caindo para 39,6% em 1991, 31,6% em 2001 e 25,3% em 2014.

A evidência aponta para a competição internacional como causa na redução das alíquotas. Num primeiro momento, até a década de 1990, a competição entre os países por investimentos ocorria tipicamente com a redução de alíquotas ou a permissão de novas deduções como forma de atrair capitais - diminuição da base de cálculo.

Mais recentemente, porém, as alíquotas tributárias do imposto sobre a renda do capital passaram a ser pressionadas por outras formas de competição. As multinacionais perceberam que poderiam explorar as diferenças entre as alíquotas dos países para deslocar o lucro entre suas filiais. Não se trata de mudar uma planta ou uma estrutura de capital de um país para o outro, mas simplesmente de transferir apenas o lucro entre filiais. Diversos estudos concluem que o efeito da transferência de lucro já é relevante para algumas administrações tributárias2. São vários os mecanismos utilizados para a transferência de lucros. Os mais conhecidos são os empréstimos entre filiais e o preço de transferência.

As multinacionais passaram a concentrar nos países de tributação mais baixa o fornecimento de crédito para as demais filiais, de forma que as filiais em países de alta tributação ficassem carregadas com dívidas que são dedutíveis para a apuração do imposto de renda. Desai, Foley e Hines (2004) verificaram que as multinacionais americanas alteram o nível e a composição do endividamento em resposta a mudanças tributárias, sejam elas dentro dos Estados Unidos ou no exterior. Egger et al. (2009) encontraram que filiais de firmas europeias possuem endividamento mais elevado do que empresas domésticas, e que a diferença de endividamento entre as filiais e as empresas nacionais é maior quanto mais alta for a alíquota estatutária do IRPJ do país.

E também tentam deslocar receita dos países de alta tributação para os de baixa tributação através dos preços de transferência. Muito estudado recentemente, a literatura tem encontrado evidências de que as empresas multinacionais transferem lucros entre filiais através do comércio de bens e serviços intrafirma usando este mecanismo. Cristea e Nguyen (2015) encontram evidências deste tipo de comportamento para firmas dinamarquesas, enquanto Bernard et al. (2006) verificam situação similar para as empresas americanas. Davies et al. (2014) também sugerem que o problema ocorre nas empresas francesas.

Um terceiro instrumento que passou a ser utilizado pelas multinacionais são as patentes. As empresas escolhem registrar as patentes em países de tributação mais baixa, já que o pagamento de royalties é uma forma relevante de se deslocar o lucro entre as filiais3. Grubert (2003) identifica que as multinacionais mais ativas na transferência de lucros são aquelas com mais direitos de propriedade intelectual e mais atuantes em pesquisa e desenvolvimento. Mutti e Grubert (2008) mostram que as multinacionais norte-americanas direcionam os royalties para países com baixa carga tributária sobre o lucro. Já Dischinger e Riedel (2008) apontam que a alíquota da tributação sobre a renda das empresas está negativamente correlacionada com a propriedade de ativos intangíveis.

Em conclusão, percebe-se que a tributação da renda das empresas passou de um momento teórico em que se enfatizava a necessidade de redução das alíquotas para zero, para uma etapa na qual se considera importante que as alíquotas sejam baixas, mas positivas. No lado empírico, novas formas de organização de empresas multinacionais tem reforçado a competição tributária entre os países, o que também sugere limites para a alíquota da tributação sobre o capital.

II. ANÁLISE DA TRIBUTAÇÃO SOBRE A RENDA DAS EMPRESAS NO BRASIL

O estudo da tributação da renda da pessoa jurídica do Brasil será conduzido sob a ótica comparada e com apoio da teoria econômica e da revisão de literatura. Basicamente, será analisado se a tributação do IRPJ tem seguido a tendência internacional de queda nas alíquotas e aumento da base de cálculo, verificando-se também a importância relativa do imposto e o seu impacto sobre as decisões de investimento das empresas.

As principais bases de dados utilizadas foram as estatísticas da OCDE, disponíveis em http://stats.oecd.org/, aba "tax database", a base de dados do Centro Interamericano de Administrações Tributárias (CIAT), disponível em https://www.ciat.org/ciatdata/?lang=en, e dados sobre tributação no Brasil retirados da legislação brasileira.

II.1. Alíquotas

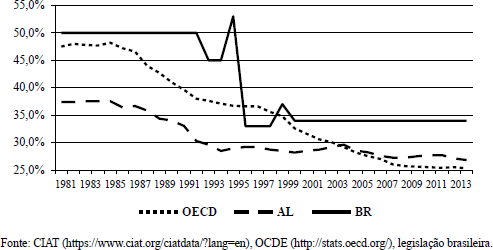

O gráfico a seguir ilustra o comportamento das alíquotas tributárias no Brasil e nos países da OCDE e da América Latina4. Para a OCDE foi utilizada a média das alíquotas sem ponderação dos países que faziam parte da organização em cada ano da amostra. No caso dos países da América Latina também foi considerada a média não ponderada. Foram consideradas apenas as alíquotas máximas de cada país.

A queda nas alíquotas aconteceu de forma generalizada e acentuada em todos os países envolvidos na amostra. Destaca-se a redução quase que pela metade de alíquotas ocorrida no grupo dos países desenvolvidos, embora também tenha havido importantes diminuições no Brasil e na América Latina em geral.

Um segundo ponto de destaque é que em quase todo o período da amostra, a alíquota no Brasil situava-se bem acima das alíquotas médias da OCDE e da América Latina. Atualmente esta diferença permanece substancial, com a alíquota brasileira cerca de oito ou nove pontos percentuais superiores à média latino-americana e dos países desenvolvidos.

Figura 1. Evolução das alíquotas do imposto sobre a renda das empresas

Interessante observar que a queda nas alíquotas foi mais acentuada nos países desenvolvidos do que na América Latina, mas que parece haver certa convergência entre a tributação da renda das empresas nos dois grupos de países, especialmente a partir de 2005.

A evidência acima aponta para certa estabilização das alíquotas em patamar próxima a 25%, distante, portanto das previsões teóricas de que a alíquota deveria ser zero, mas acompanhando de certa maneira a evolução mais recente da teoria que sugere alíquotas positivas, seja por restrições políticas, seja por incompletude dos mercados, ou mesmo pelo tamanho dos gastos públicos.

II.2. Base de cálculo

Estimar as variações na base de cálculo do imposto sobre a renda das empresas é tarefa complexa. São vários os ajustes que as legislações tributárias determinam, e que podem fazer com que a base do tributo seja muito diferente dos lucros contábeis obtidos pelas empresas. No Brasil, por exemplo, em geral há grandes diferenças entre o lucro líquido e o lucro real, sendo este último a base de cálculo do IRPJ.

A literatura econômica busca contornar esta dificuldade utilizando o conceito de valor presente líquido das depreciações que são aceitas pela legislação tributária (Net Present Value of Depreciation Allowances - NPV). Este conceito representaria o valor que é excluído da tributação na aquisição de um ativo - máquinas, plantas, edifícios intangíveis, etc. A aquisição de ativos gera uma expectativa de retorno, que é tributada, menos o valor aceito de depreciação deste mesmo ativo. Ou seja, o NPV é um redutor da base de cálculo do imposto sobre a renda das empresas.

O uso do NPV como uma aproximação da base de cálculo permitiu que fosse possível estabelecer comparações entre os países, com base em informações da legislação tributária, com o auxílio de variáveis econômicas como a taxa de juros nominal.

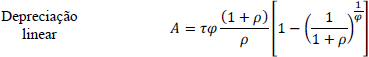

São duas as formas permitidas para o cálculo da depreciação para fins tributários. A depreciação linear, na qual o ativo é depreciado a uma taxa fixa estabelecida em legislação, e a depreciação variável, que permite taxas maiores de depreciação no início da vida útil do bem.

Em ambos os casos, o valor do NPV pode ser calculado usando as seguintes fórmulas (KLEMM, 2008):

| (1) |

| (2) |

Onde A é o NPV, τ é a alíquota nominal máxima do IRPJ, φ é a taxa de depreciação e ρ é a taxa de juros nominal. Para o caso brasileiro, a legislação tributária aceita apenas a depreciação linear e permite uma taxa de 10% para máquinas, equipamentos e fábricas, e de 4% para edificações. Para efeito de taxa de depreciação calculou-se a média dos três tipos de ativos, de forma que φ=8%. Para a taxa de juros nominal foi utilizada a taxa de cada ano e, para os anos de 1981 a 1995, foi também considerada a correção monetária do período, uma vez que a legislação permitia a correção dos valores dos ativos para efeito de depreciação. Os dados da OCDE foram retirados da base de dados do Centre for Business Taxation (CBT Tax Database) da Oxford University5. O gráfico a seguir apresenta a evolução do NPV para o Brasil e a OCDE. No caso da OCDE, percebe-se uma redução consistente do NPV nos últimos trinta anos. Pela definição do NPV, isto implica em paulatina ampliação da base de cálculo do imposto. é o movimento contrário ao que aconteceu com as alíquotas neste grupo de países. Basicamente, então, a OCDE reduziu alíquotas e expandiu a base do tributo.

Já no caso brasileiro, os valores das permissões de depreciação foram bastante afetados pelo período inflacionário, o que reduzia o valor presente das depreciações. A partir da estabilização da economia, o valor do NPV passa a subir acompanhando em certa medida o comportamento da taxa de juros da economia brasileira. Há, portanto, convergência do NPV brasileiro para a média da OCDE, conforme a inflação e a taxa de juros no país se aproximam de padrões mais próximos dos países desenvolvidos. Assim, no Brasil houve redução das alíquotas acompanhada de diminuição da base de cálculo.

Figura 2. Evolução do NPV

II.3. Arrecadação

A evolução da arrecadação é impactada não só pelas variações nas alíquotas e nas bases de cálculo, mas também por outros fatores, como o crescimento econômico e receitas extraordinárias. Uma particularidade brasileira é que a tributação da renda das empresas não ocorre apenas pelo IRPJ, mas também pela Contribuição Social sobre o Lucro Líquido - CSLL.

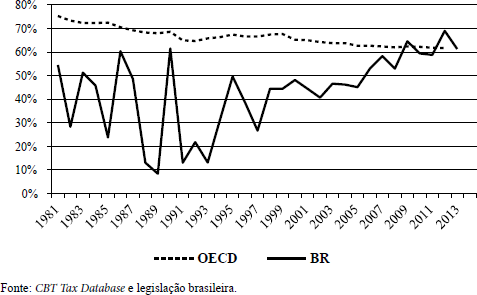

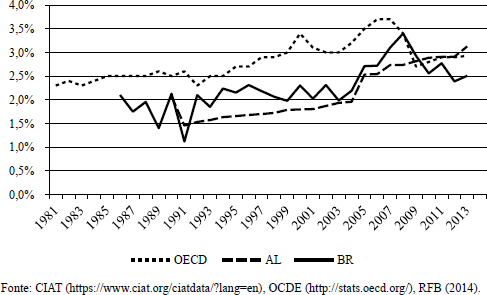

O gráfico mostra a evolução da arrecadação, em percentual do PIB, de tributos incidentes sobre a renda das empresas. Foi considerada a arrecadação sobre a base de incidência - lucro das empresas - quando disponível (2002-2013) e a soma da arrecadação do IRPJ e CSLL quando não houve este detalhamento (1986-2001).

Figura 3. Evolução da Arrecadação

A arrecadação na OCDE foi impactada por duas forças em sentido contrário - a redução das alíquotas e o aumento da base de cálculo. Até 2008, o efeito vinha sendo positivo com o aumento contínuo da arrecadação, porém, com a grande crise de 2007/2008, houve uma queda brusca do patamar arrecadatório, que lentamente vem se recuperando.

Já para os países da América Latina, a arrecadação continuou crescendo, a despeito da redução das alíquotas. Não há dados sobre a evolução da base de cálculo na região, mas é possível afirmar que o forte crescimento econômico na primeira década do século XXI constituiu-se em poderoso estímulo para o crescimento da arrecadação. Interessante observar que a partir de 2009 a arrecadação na América Latina e na OCDE convergiram e passaram a se comportar de forma similar.

Para o Brasil, o comportamento da arrecadação demanda explicações mais detalhadas. Verifica-se que, até 2003, a arrecadação do IRPJ e da CSLL no país estava relativamente estagnada em patamar pouco superior à média da América Latina, mas bem inferior à da OCDE. A partir de 2004, a arrecadação brasileira passa a acompanhar o padrão da OCDE, até a grande crise de 2007/2008.

O pico da arrecadação na OCDE ocorre em 2007, enquanto o pico da arrecadação no Brasil se dá em 2008. Tanto as receitas do Brasil quanto da OCDE sofreram grande impacto e se igualaram à da América Latina em 2009. A partir de 2010, a arrecadação da média da OCDE e da média da América Latina praticamente se igualam. Já o Brasil continuou impactado pela crise, com baixo crescimento econômico e redução no preço das commodities, as receitas da tributação da renda das empresas continuaram caindo, ficando pela primeira vez, em mais de vinte anos, abaixo da média latino-americana.

II.4. Composição da arrecadação

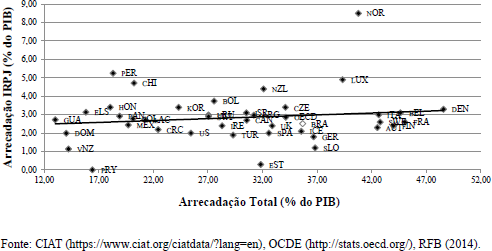

A composição da arrecadação nos permite visualizar a importância relativa do imposto de renda sobre o lucro das empresas em relação aos demais tributos. O gráfico a seguir mostra a relação entre a arrecadação do Imposto de Renda da Pessoa Jurídica (IRPJ) e a carga total de tributos nos países da América Latina e da OCDE.

é possível concluir que não há uma correlação forte entre a arrecadação de tributos sobre a renda de empresas e a carga tributária total. Via de regra, os países da amostra apresentam grande concentração de receitas do IRPJ, entre ٢٪ e ٣٪ do PIB. E isso vale tanto para países com carga tributária baixa, como a Guatemala e a República Dominicana, como também para países de alta carga tributária, como Suécia, França e áustria. O Brasil, representado pelo ponto branco na figura, está bem próximo da linha de tendência, o que mostra que a tributação do IRPJ no país se mantém próxima à média dos países da amostra.

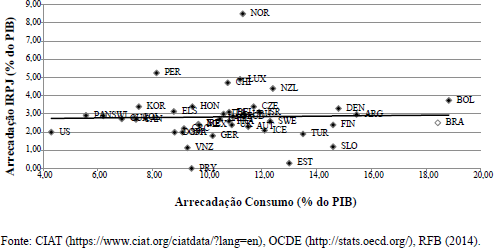

Esta baixa correlação do IRPJ com a carga total também aparece quando se consideram os impostos sobre o consumo. Novamente, a arrecadação do IRPJ tende a ficar entre 2% e 3% do PIB, seja qual for o tamanho da arrecadação dos impostos sobre o consumo, que podem ter baixa arrecadação, como no caso dos Estados Unidos, ou alta arrecadação, como no Brasil e na Bolívia.

Figura 4. Composição da Arrecadação - IRPJ e Carga Total

Figura 5. Composição da Arrecadação - IRPJ e IVA

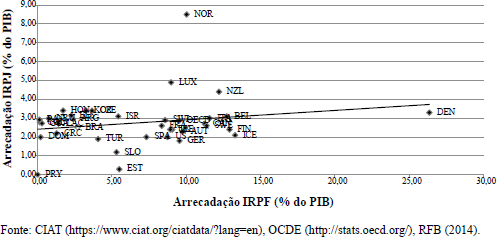

Já em relação ao IRPF, há correlação positiva entre os dois tributos.

Figura 6. Composição da Arrecadação - IRPJ e IRPF

Esta relação positiva já era esperada, uma vez que vários países da OCDE tributam não apenas o lucro das empresas, mas também os dividendos recebidos pelos acionistas, o que acaba por criar uma correlação positiva entre os dois tributos. De acordo com Harding (2013) apenas Estônia, México e Eslováquia não tributam os dividendos na pessoa física, dentre os países da OCDE.

II.5. Alíquotas efetivas

O indicador EMTR - Effective Marginal Tax Rate - mede o aumento no custo do capital devido à tributação do IRPJ. O custo do capital deve ser entendido aqui como a taxa de retorno que um projeto deve obter para atingir o seu ponto de "break even", ou seja, o ponto onde não há lucro econômico. Assim, o investimento ocorreria até o nível em que o ganho marginal de uma unidade adicional de investimento igualasse o seu custo de capital. A tributação aumenta o custo de capital e acaba por reduzir o investimento.

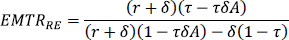

Segundo Devereux e Griffith (1998), o cálculo do EMTR pode ser feito para diferentes tipos de ativos e para diferentes formas de financiamento. Para efeito de comparação entre os países, a literatura tem utilizado o investimento em máquinas e equipamentos com financiamento por lucros retidos. Neste caso, o cálculo do EMTR pode ser feito pela seguinte fórmula:

| (3) |

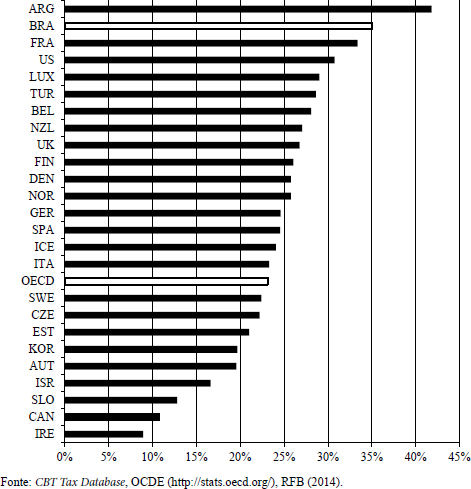

Onde A é ο NPV, τ é a alíquota nominal máxima do IRPJ, δ é a taxa de depreciação de máquinas e equipamentos e ρ é a taxa de retorno nominal esperada pelo investidor. O gráfico a seguir apresenta o cálculo do EMTR para os países da OCDE, Brasil e Argentina, considerando, portanto, um investimento em máquinas e equipamentos, financiado com lucros retidos e com retorno esperado real de 5% ao ano.

O Brasil apresenta o segundo maior EMTR da amostra, abaixo apenas da Argentina. O principal motivo é a alíquota nominal de 34% do país, bem mais elevada que a média de 25,7% para a OCDE. Interessante notar que a alíquota brasileira é menor que a norte-americana (39,1%) e a francesa (34,4%) e igual à da Bélgica (34%). Esses países aceitam taxas de depreciações anuais mais elevadas que no Brasil, o que acaba por reduzir o EMTR deles.

É preciso fazer a ressalva que no cálculo do EMTR foi desconsiderada qualquer tributação sobre rendimento de juros, dividendos e ganhos de capital para o investidor. Uma limitação óbvia do indicador é que ele faz uso de apenas poucas variáveis que afetam o lucro e a tributação das empresas. Não são considerados diversos mecanismos de renúncias que podem existir na legislação tributária - como a depreciação acelerada e a redução da base de cálculo que ocorre, por exemplo, com o lucro da exploração no Brasil.

O indicador deve ser analisado, portanto, como um valor médio e não como um valor específico para cada investimento. A sua importância como ferramenta de comparação reside justamente na possibilidade de se cotejar valores médios da carga tributária para o investimento, supondo a mesma taxa de retorno em todos os países.

Já o EATR - Effective Average Tax Rate - supõe que seja possível para a firma obter um lucro econômico. Desenvolvido por Devereux e Griffith (2003), o EATR representa uma medida alternativa da taxa efetiva do imposto sobre um investimento que apresenta um lucro econômico pré-definido.

Do ponto de vista dos formuladores de política, o EATR seria um importante indicador para a escolha da localização de uma fábrica entre diversos países, enquanto que o EMTR seria um indicador relevante para o nível de investimento que seria realizado.

Figura 7. EMTR

Assim como o EMTR, o cálculo do EATR pode ser feito para diferentes tipos de ativos e formas de financiamento. Uma variável adicional é a definição de qual será a taxa de retorno antes dos impostos do investimento - uma medida do lucro econômico. Mantendo as hipóteses de investimento em máquinas e equipamentos com financiamento por lucros retidos, e de que não há tributação sobre dividendos, ganho de capital e juros para o investidor, Devereux e Griffith (2003) sugerem que o cálculo do EATR pode ser feito por:

| (4) |

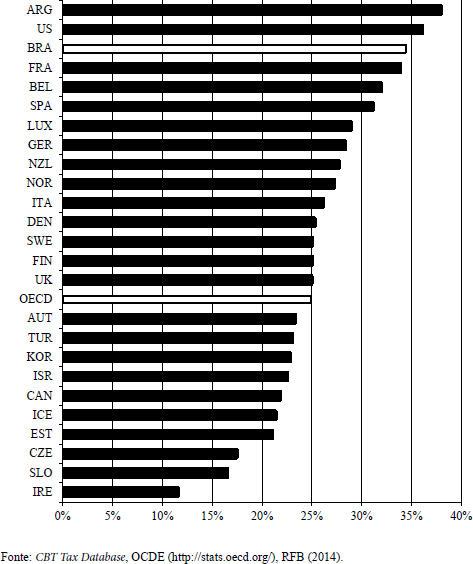

Onde A é ο NPV, τ é a alíquota nominal máxima do IRPJ, δ é a taxa de depreciação de máquinas e equipamentos, ρ é a taxa de juros real e p é o lucro econômico. O gráfico a seguir apresenta o cálculo do EATR para os países da América Latina e da OCDE, considerando, portanto um investimento em máquinas e equipamentos, financiado com lucros retidos, supondo uma taxa de juros real de 5% ao ano e com lucro econômico esperado de 20% ao ano.

Figura 8. EATR

O EATR brasileiro, de 34%, é o terceiro maior da amostra, abaixo apenas dos Estados Unidos e da Argentina, e muito maior que a média da OCDE, em torno de 25%.

O retrato que os indicadores de alíquotas efetivas nos mostram é que o Brasil pode ter alguma dificuldade na atração de investimentos para o país. Como o EATR é elevado, o Brasil se coloca em desvantagem tributária na hora de uma multinacional escolher a localização de uma nova fábrica. E ainda, mesmo que o país seja escolhido, o tamanho do investimento pode ser mais baixo, por conta da elevada tributação.

Porém, é preciso qualificar um pouco os resultados. Como ensina a literatura, a questão tributária é uma parte menor no momento de tomada de decisão da escolha do local para uma nova fábrica. Outras variáveis, como acesso a mercados, qualificação e custo da mão de obra e infraestrutura têm peso importante (Lawless et al., 2015).

Também é necessário lembrar que os indicadores acima não captam a existência de benefícios fiscais. Desta forma, mesmo no Brasil, há incentivos no IRPJ para empresas de determinados setores ou que pretendam investir em determinada região do país. Vantagens como a depreciação acelerada, o lucro de exploração, a compensação de prejuízos e os incentivos à pesquisa e ao desenvolvimento são exemplos de benefícios fiscais que reduzem a carga efetiva do imposto.

Mas, feitas as ressalvas, tanto o EMTR quanto o EATR fornecem um retrato melhor da tributação da renda da pessoa jurídica do que as simples alíquotas nominais. Os dois indicadores são importantes por fornecerem um indicativo médio do tamanho da tributação que de fato enfrentariam no país. No caso brasileiro, a combinação de altas alíquotas e taxas de juros elevadas acaba por tornar mais difícil o investimento no país.

II.6. Carga setorial

Nesta última seção de resultados será apresentada a distribuição setorial do IRPJ e a CSLL por setor econômico entre os anos de 2008 e 2012. Esta informação é útil porque mostra não só quais os principais setores para a arrecadação, como também a dinâmica pela qual tais setores passaram.

A tabela a seguir apresenta a distribuição da arrecadação do IRPJ e da CSLL entre os setores. Os dados são da RFB (2014), e mostram os percentuais de arrecadação por setor em relação ao total.

O que se destaca na tabela é a grande mudança estrutural pela qual passaram o IRPJ e a CSLL entre 2008 e 2012. Observa-se a forte redução de participação da indústria de transformação, que em 2008 era a principal fonte de arrecadação, e que em 2012 teve sua participação reduzida para menos da metade. Por outro lado, o setor financeiro percorreu caminho inverso, tornando-se a principal base de sustentação do IRPJ e da CSLL.

Tabela 1. Distribuição Setorial do IRPJ e da CSLL

Esta alteração na composição da arrecadação reflete a intensa mudança na economia brasileira, com o declínio do setor industrial e a ascensão do setor de serviços, notadamente o financeiro.

A próxima tabela apresenta a participação dos dois tributos sobre a receita bruta das empresas por setor.

Esta tabela complementa a informação da tabela 1, no sentido de que mostra que a perda de participação do setor industrial ocorreu pela redução dos lucros das empresas, base de cálculo do IRPJ e da CSLL. Enquanto a Receita Bruta neste setor cresceu em média 5,8% ao ano, em linha com a taxa de inflação, a arrecadação diminui em média 11,1% ao ano - as receitas caíram pela metade em termos nominais. Trata-se de indicativo de que houve forte queda na lucratividade da indústria de transformação.

Já para o setor financeiro, a tendência foi contrária, de aumento da lucratividade. O peso do IRPJ e da CSLL quase dobrou entre 2008 e 2012. A receita bruta diminuiu 2,6% ao ano no período, enquanto a arrecadação cresceu 11% ao ano.

Tabela 2. Relação entre a arrecadação do IRPJ e da CSLL e receita bruta por setor

II.7. Outras correlações

Finalmente, é possível fazer correlações entre a arrecadação do imposto sobre a renda do capital e outras variáveis de interesse.

Por exemplo, comparando-se países unitários e federações, observou-se que, na amostra, a carga tributária média do imposto sobre a renda do capital é maior nos países unitários, 2,99% do PIB em média, do que em federações, 2,39% do PIB em média. Foram considerados como federações os seguintes países: Alemanha, Argentina, áustria, Bélgica, Brasil, Canadá, Estados Unidos, México, Suíça e Venezuela.

Comparando-se a arrecadação com a descentralização do gasto público, verificou-se um coeficiente de correlação de apenas 0,01, o que indica, para os países da amostra, não haver correlação desta variável com a carga tributária do imposto sobre a renda do capital. Os valores da descentralização dos gastos públicos foram medidos como a relação entre a soma do gasto público local e estadual em relação ao gasto público do governo geral. Os dados foram retirados de Dziobek et al. (2010).

Em relação à abertura comercial, também não se verificou uma correlação forte com a carga tributária sobre a renda do capital. O coeficiente de 0,06 sugere que a abertura comercial não influencia, para os países da amostra, na tributação da renda do capital. Este resultado está de acordo com o visto na revisão da literatura empírica, haja vista que a observação empírica, do lado dos governos, é a de redução generalizada das alíquotas para a grande maioria dos países. Já do lado das multinacionais, a estratégia não envolve as mudanças de plantas industriais nem o deslocamento da produção, mas apenas a exploração de oportunidades de redução de custo tributário associado a preços de transferências, empréstimos entre filiais e patentes.

CONCLUSÃO

Este artigo tratou de analisar em profundidade a tributação da renda da pessoa jurídica em seus aspectos econômicos mais relevantes, utilizando sempre uma ótica comparada. Assim, foram estudadas as trajetórias das principais variáveis determinantes do IRPJ e da CSLL, bem como as alíquotas efetivas sobre o investimento e a carga setorial.

Observou-se que as alíquotas nominais brasileiras são elevadas, mas que houve ampliação da base de cálculo nos últimos anos. Mesmo assim, a arrecadação estagnou-se a partir de 2008 em patamar inferior à média da OCDE e da América Latina.

As alíquotas efetivas sobre o investimento são também elevadas em termos internacionais, o que pode comprometer a atratividade do país e o tamanho dos aportes que são realizados pelas multinacionais.

Constatou-se que a carga tributária setorial passou por rápida transformação. Em 2008, a indústria de transformação era a principal fonte de arrecadação do IRPJ e da CSLL e já em 2012 o setor financeiro assumiu tal posição. Trata-se de mais um indicativo de perda de importância da indústria na economia brasileira.

Como sugestões de política tributária, a redução das alíquotas parece ser uma medida adequada. O país possui alíquotas muito altas que não resultam em arrecadação elevada. A redução de alíquotas acompanhadas da eliminação de benefícios tributários e oportunidades de elisão fiscal na legislação do imposto de renda pode ajudar o país a se tornar mais competitivo para o investimento e permitir a elevação da arrecadação, aproximando a tributação da renda da pessoa jurídica brasileira das boas práticas internacionais.

Notas

ºLeitão Paes, N. (2018). Diagnóstico da tributação da renda da pessoa jurídica no Brasil. Estudios económicos, 35 (71), 47-72.

1The Economist, 28/06/2013.

2Mintz e Smart (2004), Devereux (2006), Dischinger (2007), Weichenrieder (2009) e Huizinga e Laeven (2008).

3Karkinsky e Riedel (2009).

4Argentina, Bolívia, Chile, Colômbia, Costa Rica, Equador, El Salvador, Guatemala, Honduras, México, Nicarágua, Panamá, Paraguai, Peru, República Dominicana, Uruguai e Venezuela.

5http://www.sbs.ox.ac.uk/ideas-impact/tax.

BIBLIOGRAFIA

1. Aiyagari, S. (1995). Optimal Capital Income taxation with Incomplete Markets, Borrowing Constraints, and Constant Discounting. Journal of Political Economy, 103(6), 1158-1175.

2. Atkeson, A., Chari, V.V., & Kehoe, P. (1999). Taxing capital income: a bad idea. Federal Reserve Bank of Minneapolis Quarterly Review, 23(3), 3-17.

3. Aghion, P., Akcigit, U., & Villaverde, J. (2013). Optimal Capital versus Labor Taxation with Innovation-Led Growth. NBER Working paper n. 19086. Recuperado de http://www.nber.org/papers/w19086

4. Bernard, A., Bradford, J., & Schott, P. (2006). Transfer Pricing by U.S.-based Multinational Firms. NBER, Working Paper n.º12493. Recuperado de http://www.nber.org/papers/w12493

5. Cristea, A., Nguyen, D. (2015). Transfer Pricing by Multinational Firms: New Evidence from Foreign Firm Ownerships. Mimeo. Recuperado de http://pages.uoregon.edu/cristea/Research_files/transfprice.pdf.

6. Chamley, C. (1986). Optimal Taxation of Capital Income in General Equilibrium with Infinite Lives. Econometrica, 54(3), 607-622.

7. Davies, R., Parenti, M., & Toubal, F. (2014). Knocking on Tax Haven´s Door: Multinational Firms and Transfer Pricing. CESifo, Working Paper n.º 5132.

8. Desai, M., Foley, A., & Hines Jr., J. (2004). A Multinational Perspective on Capital Structure Choice and Internal Capital Markets. Journal of Finance, 59(6), 2451-2487.

9. Devereux, M., & Griffith, R. (1998). Taxes and the location of production: evidence from a panel of US multinationals. Journal of Public Economics, 68(3), 335-367.

10. Devereux, M., & Griffith, R. (2003). Evaluating Tax Policy for Location Decisions. International Tax and Public Finance, 10(2), 107-26.

11. Devereux, M. (2006). The Impact of Taxation on the Location of Capital, Firms and Profit: A Survey of Empirical Evidence. Oxford University Centre for Business Taxation, Working Paper n.º 07/02.

12. Dischinger, M., & Riedel, N. (2008) Corporate Taxes and the Location of Intangible Assets within Multinational Firms. LMU, Munich Discussion Paper n.º 2008-15.

13. Dischinger, M. (2007). Profit Shifting by Multinationals: Indirect Evidence from European Micro Data. LMU, Munich Discussion Paper n.º 30.

14. Dziobek, C., Alves, M., El Rayess, M., Mangas, C. G. & Kufa, P. (2010). The IMF´s Government Finance Statistics Yearbook - Maps of Government of 74 Countries. IMF, Working Paper n.º 11/127.

15. Egger, P., Eggert, W., Keuschnigg, C., & Winner, H. (2010). Corporate Taxation, Debt Financing and Foreign Plant Ownership. European Economic Review, 54(1), 96-107.

16. Erosa, A., & Gervais, M. (2002). Optimal Taxation in Life-Cycle Economies. Journal of Economic Theory, 105(2), 338-369.

17. Fajnzylber, P., Maloney, W. F., & Montes-Rojas, G. (2009). Does Formality Improve Micro-Firm Performance? Quasi-Experimental Evidence from the Brazilian SIMPLES Program, IZA, Discussion Paper n.º 4531.

18. Gómez-Sabaíni, J. C., & Morán, D. (2016). Evasión Tributaria en América Latina: Nuevos y antiguos desafíos en la cuantificación del fenómeno en los países de la región. CEPAL, Serie Macroeconomía del Desarrollo n.º 172.

19. Golosov, M., Kocherlakota, N., & Tsyvinski, A. (2003). Optimal Indirect and Capital Taxation. Review of Economic Studies, 70(2), 569-587.

20. Grubert, H. (2003). Intangible Income, Intercompany Transactions, Income Shifting and the Choice of Location. National Tax Journal, 56(1), 221-42.

21. Harberger, A. (1962). The Incidence of the Corporate Income Tax. Journal of Political Economy, 70(1), 215-240.

22. Harberger, A. (1995). The ABC's of Corporate Tax Incidence: Insights into the Open Economy Case. En Bernheim, D. Tax Policy and Economic Growth (pp. 51-73). Washington: The American Council for Capital Formation.

23. Harberger, A. (2008). Corporation Tax Incidence: Reflections on What Is Known, Unknown, and Unknowable. Em D. Zodrow (ed.), Fundamental Tax Reform (pp. 283-307). Cambridge, MA: MIT Press.

24. Harding, M. (2013). Taxation of Dividend, Interest, and Capital Gain Income. OECD, Taxation Working Papers, n.º 19. Recuperado de http://dx.doi.org/10.1787/5k3wh96w246k-en

25. Huizinga, H., & Laeven, L. (2008). International Profit Shifting Within Multinationals: A Multi-Country Perspective. Journal of Public Economics, 92(5-6), 1164-1182.

26. Jacobs, B., & Bovenberg, L. (2010). Human Capital and Optimal Positive Taxation of Capital Income. International Tax and Public Finance, 17(5), 451-478.

27. Judd, K. (1985). Redistributive Taxation in a Simple Perfect Foresight Model. Journal of Public Economics, 28(1), 59-83.

28. Judd, K. (1999). Optimal Taxation and Spending in General Competitive Growth Models. Journal of Public Economics, 71(1), 1-26.

29. Jones, L. Manuelli, R., & Rossi, P. (1993). Optimal Taxation in Models of Endogenous Growth, Journal of Political Economy, 101(3), 485-517.

30. Karkinsky, T., & Riedel, N. (2009). Corporate Taxation and the Choice of Patent Location within Multinational Firms. Oxford University Centre for Business Taxation, Working Paper n.º09/14.

31. Klemm, A. (2008). Effective Average Tax Rates for Permanent Investment. IMF Working Paper n.º08/56.

32. Lawless, M., O'Connell, C., & O'Toole, C. (2015). Financial Structure and Diversification of European Firms. Applied Economics, 47(23), 2379-2398.

33. Mutti, J., & Grubert, H. (2007). The Effect of Taxes on Royalties and the Migration of Intangible Assets Abroad. NBER, Working Paper n.º 13248.

34. Mintz, J., & Smart, N. (2004). Income Shifting, Investment, and Tax Competition: Theory and Evidence from Provincial Taxation in Canada. Journal of Public Economics, 88(4), 1149-1168.

35. Plumper, T., & Troeger, V. (2009). Why there is no race to the bottom in capital taxation? International Studies Quarterly, 53(3), 761-786.

36. Rosen, H., & Gayer, T. (2009). Public Finance (9.a ed.). Irwin: Mc-Graw-Hill.

Secretaria da Receita Federal do Brasil - RFB (2014). Carga Tributária no Brasil 2013: Análise por Tributos e Bases de Incidência. Recuperado de http://idg.receita.fazenda.gov.br/dados/receitadata/estudos-e-tributarios-e-aduaneiros/estudos-e-estatisticas/carga-tributaria-no-brasil/carga-tributaria-2013.pdf/view.

37. Stiglitz, J. (2000). Economics of the Public Sector. (3.a ed.). Nueva York: W. W. Norton & Company.

38. Weichenrieder, A. (2009). Profit Shifting in the EU: Evidence from Germany. International Tax and Public Finance, 16(1), 197-281.

© 2018 por los autores; licencia otorgada a la revista Estudios económicos. Este artículo es de acceso abierto y distribuido bajo los términos y condiciones de una licencia Atribución-No Comercial 3.0 Unported (CC BY-NC 3.0) de Creative Commons. Para ver una copia de esta licencia, visite http://creativecommons.org/licenses/by-nc/3